株式投資をはじめたいんだけど、何を買うか、どの証券会社を選ぶか、どんな手続きが必要なのかさっぱりわからない。

そんな初心者のために証券会社選びから銘柄選びまでを網羅した記事を書きたいと思う。何もわからない人が、最速で自分の資産をシーゲル流のポートフォリオにて運用できるための情報を目指している。意外とブログなどでも見かけない、「マネするだけ投資法」である。

Rubyというプログラミング言語で、Railsというフレームワークを勉強するために用意されたチュートリアルがあるのだが、そこでは開発環境からサーバまで、全てが勉強用としてあらかじめ決められていてすごく便利だった。今回はそれに習って、僕の方でどの証券会社を使うか、どの銘柄を買うかなども全部決めさせていただく。

効率的に説明するには、証券会社などの条件はすべて揃えるべきだ。どうせ合理的な解は絞られるのだから。

つまりこれは、「悪いようにはしないから俺に言われたとおりにしときなよ。」というパターナリズム(相手のためを思った上から目線)全開の記事である。どうしてそうすべきか等の説明はまた他の記事で書くつもりなので、あまりその点を細かく解説する気はないし、自分で考えたほうがうまくいくと思う人はこの記事を読む必要はない。

株式投資をはじめたい初心者の方が、僕の推奨するポートフォリオに近いものを実際に構築する、そこまでの手順を解説したもの、それがこの記事である。

対象とする読者の範囲は、1万ドル分(今の相場でおよそ110万円程度)以上の余裕資金がある人とする。

買う銘柄などの選び方は、「ウォール街のランダム・ウォーカー」「株式投資第4版」「株式投資の未来」という3つの有名な著書から得られた知見がベースとなっている。この通りに買ったからといってうまくいく保証はないし、失敗しても僕は責任を負うつもりはないが、客観的に歴史を振り返った場合に長期的には限りなく高い確率で勝てる投資法だと言って良い。

1. 口座開設 – 申し込み

まずは、SBI証券で口座開設を申し込む。

必要なものは通知カード+免許証などの本人確認書類、またはマイナンバーカードだ。マイナンバーカードが手元にある人は本人確認書類はナシでもいい。提出はWebアップロードで済ませるのが手っ取り早いだろう。

この時、特定口座を開設するのを忘れないようにしよう。特定口座というのは、本来自分で税金の額を出すために年間の損益などを計算しなければならないのだが、その面倒な処理をある程度証券会社が肩代わりしてくれる仕組みだ。

特定口座は、源泉徴収ありとなしで選択できるが、確定申告が面倒な人はありにしておいて構わない。税金を先に払うか後から払うかの違いである。

外国株の配当は、外国で10%、国内で20%取られて30%取られてしまうが、源泉徴収ありにした場合も確定申告をすれば最大10%まで取り戻すことができる。

よくわからない人は、特定口座を開設し、源泉徴収はありにしておこう。こちらは後から変更可能である。

また、NISA口座も同時に開設することができるので申し込みをしておこう。口座開設の際にNISAを申し込むと、NISA口座を開設するための書類が送られてくるので、指定されたモノを同封して送り返そう。NISA口座というのは年間120万円の枠内を無税にしてくれる素晴らしい制度である。使わない理由は何もないのですぐに開設すること。

NISAの申し込みに関しては、申し込んでから時間がかかることが多い。特に、住民票を代行で申請してもらう制度を使うと余計に時間がかかる傾向があるようだ。住民票が手軽に入手できるようであれば、自分で取って送るのがスピーディかもしれない。

時間的にここがボトルネックになりがちで、NISAが開設されないからまだ投資ができないという風になりがちなので、NISAの書類はなるべく速やかに送付しよう。

2. 口座開設 – 開設終了

口座が無事開設されたら、SBI FXαというSBI証券のFXサービスも一緒に開設しておこう。初ログイン時に開設するかを聞かれるはずだ。FXサービスを通じて円をドルに両替することで、円建てから購入するよりも手数料を安く済ませられてお得だ。これがSBI証券を採用する一番の理由であるが、具体的な方法については後述する。

なお、株とFX以外のサービスは使わないので、どちらでも良い。

3. 入金と両替

無事に口座開設が終了したら、さっそく入金しよう。

入金する方法はどこの銀行を使っているかによって複数の選択肢があるが、基本的に銀行振込となる。

今回の記事では、1万ドル単位でのETF購入をオススメしている。

ただし、FXで両替するときに、少し多めの資金が必要になるので、例えば1ドル=110円の相場であれば、大体130万円くらい入金しておくと安心だ。2万ドル購入できる人なら、260万円くらいを入金しよう。本当は、必要な余裕資金は5%程度で済むのだが、相場は常に動いているし少し多めにいれておこう。

入金が済んだら、入出金・振替の画面から総合口座からFX口座に資金を移そう。

これから現引という処理をするのだが、現引は14:00までにしなければならないので、できるだけ午前中に済ませてしまおう。

FXのページに行き、米ドル-円の通貨ペアを1ロット購入する。

その後、先ほど買った通貨ペアの決済ページに行き、現引という文字を押下すれば完了だ。この段階ですでに、外国株を買うときに現引された1万ドルが利用可能な状態になっている。

もし2万ドル以上を購入する人は、1ロットではなく好きな額だけ現引してほしい。

4. ETF購入

さて、これで両替も終わり、ETFを購入する準備が整った。

外国株のページから、外国株取引サイトへと飛び、先ほどのドルが入金されている状態であることを確認しよう。

SBIの外貨購入時は、成行買いができないのでかならず価格を自分で決めて指値で買うことになるが、もし相場より高い価格で指値買いをいれてもそれより安い価格で買えるときは自動的にその価格でマッチングされるので安心するといい。

iPhoneの株価アプリなどで現在価格をチェックしながら、現在価格よりも少し上の価格で指値をいれて買うといいだろう。ちなみに、買うときに現在の為替相場がどうだとか、株価がどうだとかはまったく気にしなくて良い。余裕資金があるときに即買うのがもっとも正しい戦略である。

なお、アメリカ市場が動き出すのは大体日本時間の夜10:30か11:30(サマータイムで違う)なので、リアルタイムで購入したい場合は夜中に操作する必要がある。

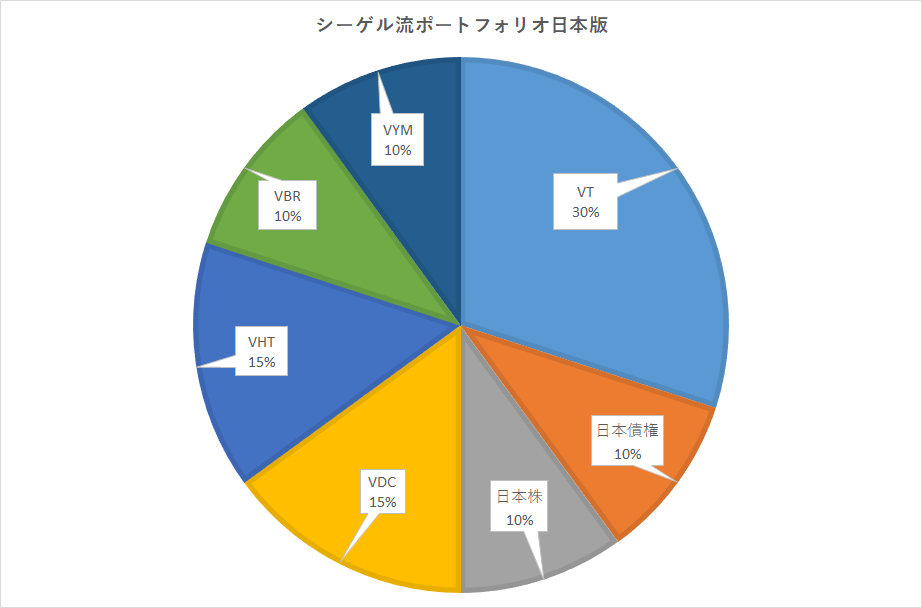

具体的に買う銘柄は、1万ドル毎に、

VHT→VT→VDC→VT→VYM→VT→VHT→VT→VDC→VT(または日本株インデックスの投資信託)→VBR→VT(または日本債権インデックスの投資信託)→最初に戻る

というような順をオススメする。NISA口座に最も適しているのはVHTだと考えているが、より低リスクなVDCでも別にいいだろう。VDCとVHTなどは順番が前後しても構わない。もちろん、何万ドルも資金がある人は、VTなどはまとめて買ったほうが手数料がかからない。

例えば1万ドル分買いたければ、10000/現在の株価で、何枚買うかを求められる。

最初にVDCかVHTをNISA口座につっこんで(120万円分の枠は使い切ろう)、他は特定口座に大体上記のような順番で買い足していこう。各ETFの簡単な説明と、最終的にどんなポートフォリオを目指すのがいいかは別ページに書いてあるので、参照して欲しい。少しくらい保有割合が変わっても、期待値に大した差はないのでその辺はアバウトでオーケー。

購入が終わったら、あとは10年なり20年なり、寝かしておくだけだ。きっとおおきく成長するはずだ。お疲れ様。

5. ポートフォリオの管理

自分が買った株をポートフォリオアプリでいくら眺めていても成績があがることはないから無意味なのだが、今どれくらい増えているかなどを管理したくはなるだろう。

自分の銀行の中のお金なども含めた総資産を管理するためにはマネーフォワードというサービスを推すし、iOSで自分の購入した株式がどれくらい成長するかを監視したければ、Tickerというアプリを推している。Tickerはある程度まで無料で使えるが、入力銘柄が増えたりしてくると課金が必要になる。僕はポートフォリオなんか見たところでお金は増えないと思いつつも課金してしまった。

もし、もっと手軽に特定の株やETFがどのように変動するしているかをリアルタイムで見たいだけなら、iOSのデフォルトで入ってる株価アプリがオススメである。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。