みなさんに素晴らしいリターンをもたらすと思われるポートフォリオを紹介します。

これまで僕は、投資先の選定が重要なのではなく、適切に分散投資さえされていれば投資のリターンとはほとんど投資期間と投資額で決まってしまい、これこそが重要なのだと主張してきました。

このポートフォリオはこの思想がベースとなっています。

Contents

はじめに

このポートフォリオでは頻繁なリバランスを必要とするため、まったくの初心者向けではありません。

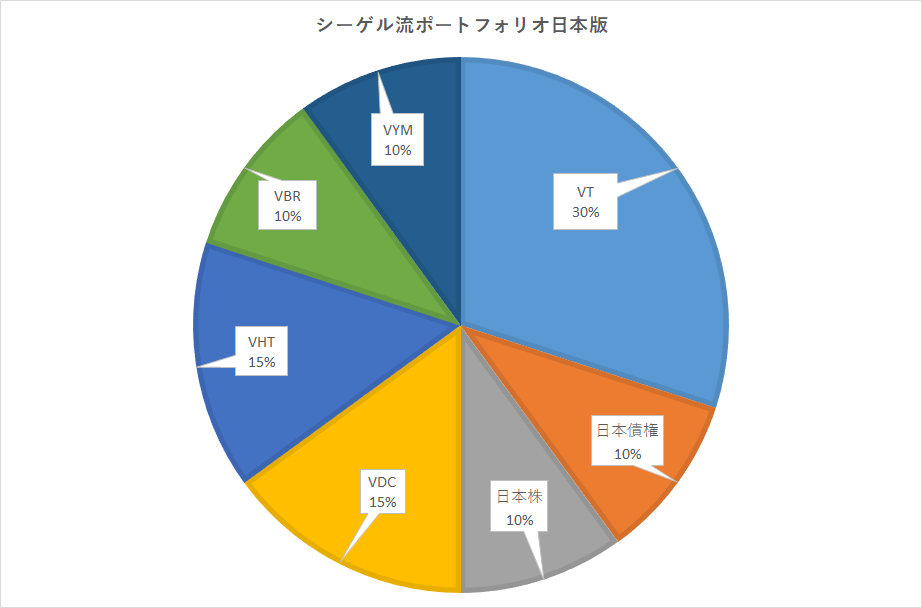

もしレバレッジETFを利用することに不安があったり、リバランスがめんどくさいという方にはこれまで通り、シーゲル流ポートフォリオをオススメしたいと思います。

とはいえ、タイミング売買などをする必要性は一切ありませんし、一旦ポートフォリオを構築してしまえば、あとやることは四半期、または半年に1度行うリバランスのみですので難しくはありません。

ただし、リバランスにより売買回数が増えるので、資産の絶対額がまだ少ない方にはあまり向かないという側面もあるかもしれませんね。

当ポートフォリオでは、3つのETFを用います。SPXL、TMF、BNDです。

SPXLはS&P500に3倍のレバレッジをかけたETF、TMFは20年超の長期債に3倍のレバレッジをかけたETF、BNDは比較的信用度の高い債券を集めたレバレッジのかかっていないETFです。

レバレッジETFの特性についてはこちらの記事を読んでおいてください。

3つのETFの役割

このポートフォリオの最大のリターンの源泉はSPXLです。

TMFはSPXLへのヘッジとして機能し、また少しのリターンを押し上げます。

つまり、SPXLとTMFはセットで機能しており、この2つのETFの比率を保つことが重要となります。

残りのBNDは2008年の金融危機を参照しても下落幅が非常に小さかったことで知られており、ポートフォリオの守護神としての役割を果たします。

同じ債券ということでTMFとBNDを似ているものだと思う方もいらっしゃるかもしれませんが、これらは全く別の働きをしており、TMFはむしろボラティリティが高いが負の相関を生かしてSPXLを積極的にヘッジするのに対して、単体としても優秀なシャープレシオと低いボラティリティを誇るBNDは一定の資産を保全することによってどんなときもポートフォリオの下落幅を一定幅にとどめ、両レバレッジETFがその性質上資産価値を大幅に減らしたときもリバランスによって再びポートフォリオを機能させることができるようになります。

SPXLとTMFについてのより深い議論については、こちらの記事をご覧ください。

またこれまでROKOHOUSEを読んでこられた方は、有望とされるヘルスケアセクターに3倍のレバレッジをかけたCURE等が採用されてないのは何故かと疑問に思われるかもしれません。

今回のポートフォリオでCUREではなくSPXLを採用した最大の理由は、個別セクターのリスクがTMFでヘッジ可能であるかについて疑問であったからです。

リスクさえうまくコントロールされていれば、市場平均のリターンについてレバレッジをかけるだけで市場平均よりも高いリターンをあげることが十分可能です。

とはいえ、ほぼ全てのセクターの値動きも市場平均と大きな正の相関がありますから、一部CUREを取り入れても別にいいのですが、ポートフォリオが煩雑になるとリバランスのコストもあがり、管理が余計大変になります。

ということで、3種類のETFのみを用いたシンプルなポートフォリオに仕上げたというわけです。

リスク許容度別、ポートフォリオ

このポートフォリオは、「可変レバレッジド」と名付けられている通り、どれだけレバレッジを効かせるかをコントロールすることができるところに特徴があります。

つまり、運用者のリスク許容度に合わせて、そのリスクに限定した上で最大限のリターンを狙うことができるということです。

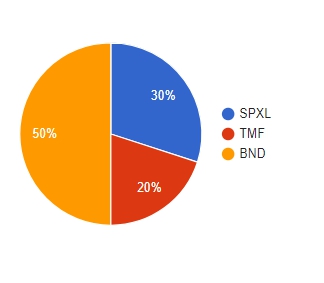

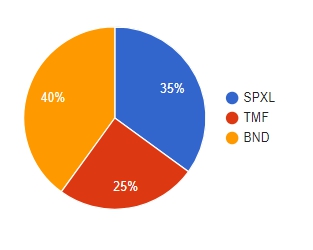

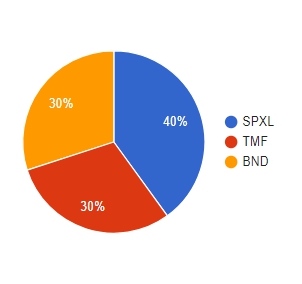

これからリスク小、リスク中、リスク大それぞれ3種類のポートフォリオをご紹介しますが、それぞれETFの比率が異なります。

比率の差は小さなものに見えるかもしれませんが、リスク、リターンの大きさには大きな差があるので慎重に選ばれてください。

それぞれのデータは使用している3つのETFの歴史で最大の期間からのもので、2009年5月から2017年11月までのデータです(TMFが2009/4/16に設置されたため)。

同期間の米国の市場平均であるVTIと比較しています。

リスク許容度:小

| VTI | ポートフォリオ | |

|---|---|---|

| 年率リターン | 16.35% | 20.07% |

| リスク | 12.54% | 10.81% |

| 最大ドローダウン | -17.58% | -10.33% |

| シャープレシオ | 1.27 | 1.75 |

リスク許容度:中

| VTI | ポートフォリオ | |

|---|---|---|

| 年率リターン | 16.35% | 23.18% |

| リスク | 12.54% | 12.55% |

| 最大ドローダウン | -17.58% | -12.26% |

| シャープレシオ | 1.27 | 1.73 |

リスク許容度:大

| VTI | ポートフォリオ | |

|---|---|---|

| 年率リターン | 16.35% | 26.31% |

| リスク | 12.54% | 14.31% |

| 最大ドローダウン | -17.58% | -14.16% |

| シャープレシオ | 1.27 | 1.71 |

ポートフォリオの解説

さて、数値が読める方はVTI100%のポートフォリオとの効率の差にびっくりされた方も多いのではないでしょうか。

これが分散投資によるフリーランチにレバレッジをかけたときに生じる魔法、あるいは金融工学の破壊力です。

最大ドローダウン(一時的に最大資産から落ち込んだ場合の下落率)はどのリスク許容度においてもVTIよりも優れていたことがわかりますが、リスク(標準偏差)でいうとリスク中のポートフォリオがVTIと同程度のリスクとなっていますので、これを基準にして選んでいただければいいかと思います。

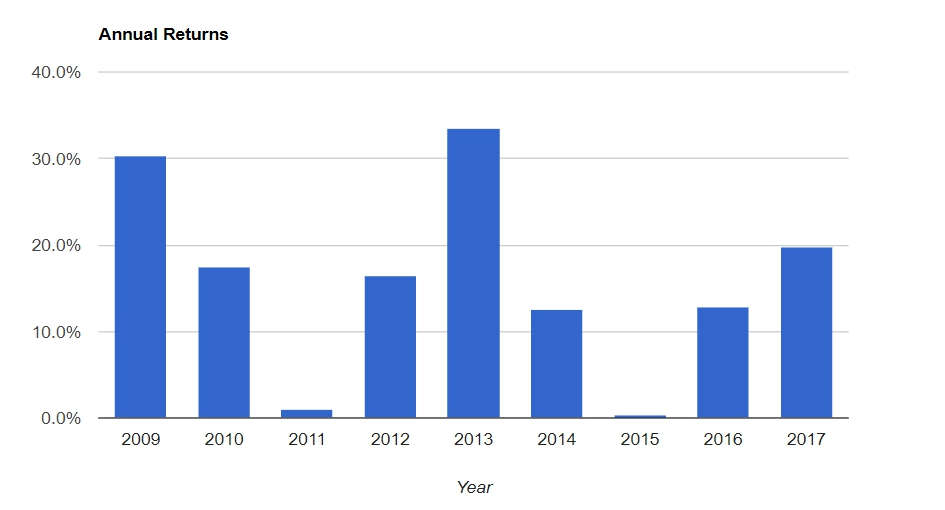

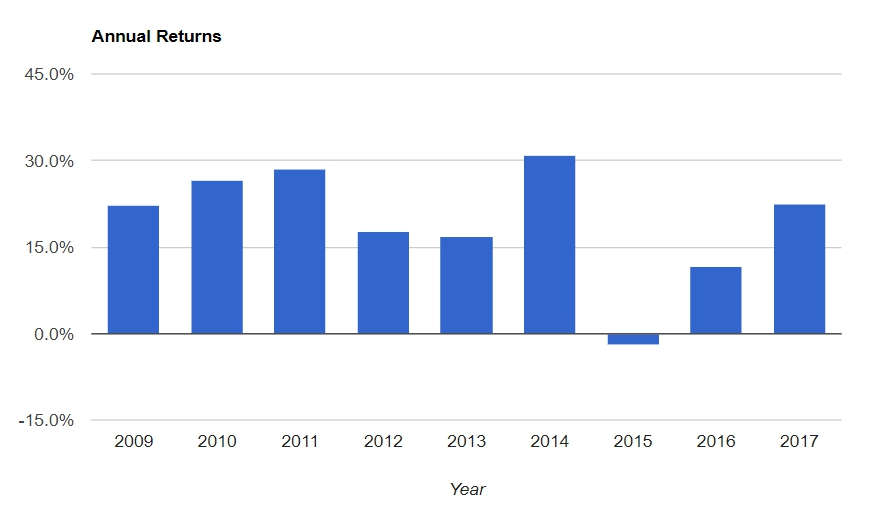

もうちょっと視覚的に、リスク低のポートフォリオがどれだけリターンのブレ幅を平準化するかお見せしましょう。

VTIの各年のリターン

リスク低のポートフォリオの各年のリターン

いかがでしょう。

2015年を除いて、毎年安定したリターンが生み出されていることがわかると思います。

レバレッジETFはまだ歴史が浅く、2008年のデータが見れないのは残念なところですが、僕がSPYとTLTを元に試算した計算では、2008年の下落幅もVTI100%のポートフォリオよりも低かったと思われます。

2008年について詳細なシミュレーションを行いましたのでこちらの記事もご覧ください。

新たに、2002 – 2009年のシミュレーションも追加しました。

リバランスについて

このポートフォリオの最大のポイントはリバランスです。

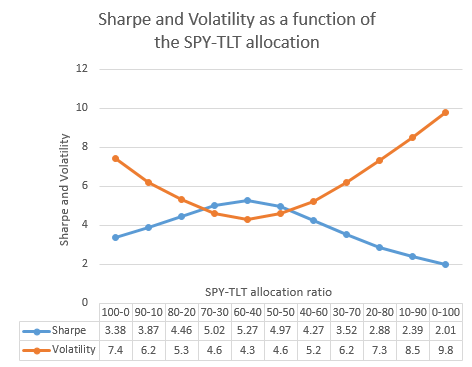

なぜなら、SPXLとTMFの適切な割合こそが高いシャープレシオの源泉となっており、あるべきバランスから乖離するたびにパフォーマンスを落とすことになります。

しかし、リバランスを頻繁にしすぎるのも手数料を過剰に支払うことになりますし、よくありません。

前の章で示したデータは、3ヶ月に1度のリバランスを前提としていますが、これだと手数料が高すぎるという場合は半年に1度のリバランスでも十分なシャープレシオを保つことができると考えています。

SPXL、TMFは一度下落するとレバレッジETFの特性上、元の価格に戻すのが大変となることもあるので、BNDで保全した額を両ETFにリバランスすることが市場の下落時には大切な役割を果たすことになりますので、リバランスは厳密なルールの元、必ず行うようにしてください。

リスクというものを考える

僕はこのポートフォリオは疑う余地なく優秀だと考えていますが、リスクとはなんだろうということは、読者の皆さんにはよく考えて欲しいと思います。

金融用語の「リスク」は不確実性を意味し、通常はある期間におけるリターンの標準偏差を意味することが多いです。

しかし、過去のある一定期間におけるリターンのバラツキが、本当に僕らの恐れている意味での「リスク」なのでしょうか。

歴史というのは、それまではなかった出来事の連続で紡ぎ出されてきた何かです。

今回のデータでお見せしたのは2009年から2017年のデータでしたが、同じような条件における世界が続き限りにおいて、このポートフォリオは低いリスクで高いリターンを生み続けるでしょう。

でも、そんな想定可能な「リスク」というのはすでにリスクですらなく、その外側にある真のリスク(例えば核戦争)を考えるのであれば、やはり資産はいろいろな国に分散すべきだし、本当のリスクは数値で示されるものよりも大きい何かなのだと考えておくべきだと思っています。

今回のポートフォリオは利用可能なETFの事情上、米株100%となっていますが、僕はこのポートフォリオの外側にVWOやVEAなどを保有するようにしていますし、日本債券もいくらか持つようにしています。

数値上の「リスク」を過信することなく、このポートフォリオを皆さんのより良い未来を形成するために役立てていただければと思います。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

はじめまして。

可変レバレッジド・ポートフォリオ、興味深く拝見させて頂きました。

優れたリターンを生み出す方法のようですね。

1つ気になったのが、売買手数料や税金といったコストを加味した実質リターンがいくらなのか?というところです。

この手のテクニカルな投資法では、売買手数料・税金負けをするものがよくあるので、その辺りについての結果がどうであるか教えて頂ければ、もっと有効性の高い投資法であることが分かるかと思います。

インデックス投資で億万長者 AKI

http://akipop2013.blog.fc2.com/

俄かには理解できないのですが、もしかして革命的か

売買手数料や税金について

これについてはまた記事を書きたいところですが、ざっと言うと3ヶ月に1回(または半年に1回)リバランスを行うのでそれぞれのETFを1回ずつ売買します。

この時の最大コスト(乖離幅次第ではリバランス不要な場合やもっとコストが安くなる場合もありますが)は1回の売買につき21.6ドルほど(SBI証券の場合)なので、もっともかかるケースで64.8ドルです。

これが4回ですので195ドル、まあ少し多めにみるとしても最大でリバランスのコストは年間2万5千円ほどではないでしょうか。

運用額500万にとっての0.5%、1000万円にとっての0.25%にあたります。

運用額が少なめの方であれば半年に1回リバランスにしたほうが良いかもしれません。

売買手数料の他にETFの管理報酬もあるのでもう少しかかると思います。

半分がレバレッジETFなので0.5%ぐらいですかね

信託報酬についてはシミュレーション上の価格推移に含まれてますので、あくまでシミュレーション外のコストを書いたつもりでした。

面白いです!

投信でも似たようなことできないでしょうか?株式と債券のブル型の組み合わせがあればできますかね〜。

コメント欄で御礼を書くのを忘れていましたので、遅くなりましたがコメントさせて頂きます。

売買手数料や税金について、ご回答ありがとうございました。

ROKOHOUSE式 可変レバレッジド・ポートフォリオ、やってみたい投資法の1つだと考えてますが、税金の影響についてバックテストが出来ないのでためらっています。

期待リターンが高いだけに、税金による複利効果消滅の影響は大きいような気がしてならないのです。

私が採用しているレラティブストレングス投資法も、リバランスを行うタイプの投資法ですが、バックテストの結果では税金の影響がかなり大きく、ベンチマークに対する優位性の大半を失ってしまいます。

可変レバレッジドは期待リターンが非常に高いので、そこまで深刻な影響はないのではないかとも思うのですが、リバランス系の投資法は税金の影響を大きく受けるのは事実なので、検証されていないのであれば、きちんと検証しておくことをお薦めします。

レラティブストレングス投資法というのは、おそらくモメンタムを利用した戦略ではないかと推察しますので、頻繁な銘柄入れ替えを実施されるのだろうと思います。

可変レバレッジド・ポートフォリオの税金コストによる影響としては、銘柄自体を入れ替えるのではなく、リバランスした分のみにかかってきますので限定的であるはずです。

もちろんできるだけ税金は後払いにするべきですから、BNDの分配や給与収入などノーセルでリバランスできるのであればするに越したことはありませんが、ポートフォリオの優位性を揺るがすような話ではないと考えています。

ちなみに、可変レバレッジドPFはNISA制度を有効活用する上で有利で、120万の節税枠をSPXLで実質拡張できるのが大きなメリットです。

ですので、総合的に税制との相性をみると、むしろ有利であるとすら思っています。

NISA枠を全額SPXLにした場合、節税額のバラツキはかなり大きくなりますが、期待値としてはものすごい額の節税効果が見込めるはずです。

はじめまして。可変レバレッジポートフォリオのアイデアを使わせていただきたいと思い、一言ご挨拶申し上げます。

何分毎月拠出できる金額が少ないため、パフォーマンスで劣るかもしれませんが、最終的には資産の50%ほどでの運用を考えています。

だいたい週末にしか更新できませんが、弊ブログでも進捗を記事にしていきます。

サラリーマンモリタシの年収250万でもできる資産運用

http://www.nensyuu250man.com

ご挨拶ありがとうございます。

記事のほう、3/19日分も含めて拝見させていただきました。

資産の一部でハイリスクな可変レバPFを運用しつつ、残りで国際分散をしたりiDecoに拠出して手堅い運用をしたりと投資の思想的に当サイトに近いものを感じました。

EDVを利用したポートフォリオを採用されるということで、EDVの考察も書いた価値があったようで何よりです。笑

同乗した仲間として、長い船旅を楽しんでいただければうれしく思います!

初めまして。自分はソーシャルレンディングとCFDのレバレッジ2倍で投資をしているのでレバレッジポートフォリオに若干親近感が湧きました。(ソーシャルレンディングが債券と同じようなモノとは思えませんが)

質問なのですがSPXLの部分をCFDで代用する事は出来ないでしょうか。CFDの方が保有コストが安いと思うのです。レバレッジ3倍だと暴落時にロスカットされたりリバランスし辛いのが問題でしょうか。

また、SPXLをレバレッジ2倍の別のETFで代替した場合、リスク小中大のポートフォリオの配分はどうなるでしょうか。自分のポートフォリオの参考にしたいです。

ネギ好きさん

はじめまして。

SPXLをCFDで代用できないかということですが、可能だと思われます。

SPXLの内部ではダウ先物に投資しているので、CFDのダウ指数が同じような動きをするのであれば同じことです。

ただし、SPXLは僕たちが直接信用取引をしているわけではないので、追加で証拠金を要求されるような話にはならないというところが違うといえば違うのでしょうか。

僕はデリバティブなどに詳しいわけではないので、このあたりはあまり良いご説明はできないかと思います。

SPXLの他には、SSOというレバレッジ2倍のETFがありますが、TMFの2倍バージョンがないためSSOのみだとレバレッジ倍率が足りなくなりがちです。

例えば、リスク小のPFでればSSOを45%、TLTを60%買い付けることになるので5%オーバーしてしまい、妥協してSSO:TLT=40:60などで持てば近いPFにはなります。

応用編として、過去の記事(http://www.rokohouse.net/archives/2586)に書いたように、EDVをTLTの1.5倍レバレッジとして考えて代用することもできますが、これを使うと大体SSOとEDVを同じ比率でもてば良いことになります。

リスク低ならSSO:EDV:BND=4:4:2

リスク中ならSSO:EDV=5:5

くらいでしょうか。リスク大はやはりレバレッジ3倍を使わないと厳しいですね。

参考になりましたら幸いです。

SPXLよりもCUREを採用したほうがローリスクハイリターンだと思うのですがいかがでしょうか?

ガボットさん

はじめまして。

CUREは僕も推しているETFの一つではありますし、リセッション期の落ち込み幅が小さいことを期待できる可能性も高い(この意味では生活必需品セクターのほうが優秀なような気もするが)とは思いますが、例えば2015年のバイオ株ショックのように独自のリスクがあることについては注意が必要です。

正直僕にはどちらがいいと断言することはできませんが、インデックス投資でアメリカ市場全体を信頼するという意味ではSPXLでいいのかなという気がしています。

いずれにせよ、セクターが偏りすぎるのはよくないというのが僕の考えなので、もしCUREを採用するとしても、僕ならSPXLをまるごとCUREに置換するというようなことはしないと思います。

これからの高齢化社会、遺伝子技術、ヘルスケアのIT化などを考えるとヘルスケアは期待できるセクターだと考えているのですが、これは他に根拠のない僕の勘に過ぎませんので。w

hiroakitさん。はじめまして。

ボラリティが高いレバレッジETFの場合、バリュー平均法がとても有効だと思うんですが、どうでしょうか。もちろん下落面では追加資金が底をつくとは思いますが。

ヒドラジンさん

こんにちは、はじめまして。

バリュー平均法については面白い理論だと思ってます。

僕がいろいろ考えた結果は、「できるだけ一定の額を長期間運用するのがよい」という結論ですが、資産は徐々に増えていくことを考えると、投資効率を基準とした場合バリュー平均法のような投資法が合理的という帰結にはなります。

ただ、細かく投資額を調整するとそれに伴う売買コストと税金の先払いコストがかかるので、それとの兼ね合いでやったほうが得かどうかは正直わかりません(待機資金が発生してしまう点も、単純なバイ&ホールドに比べると不利です)。

今は、全部キャッシュです。TMFの今日8月1日のMACDのチャートを見ると、SPXLがこれから下がる。TMFがもうすぐ買い場が来るような気がします。そこで、TMF を見ていて、MACDで買いシグナルが出たらTMFに突っ込もうかと考えていました。多分、今月上旬。そしてSPXLを見ていて、買いシグナルがでたら、TMFからSPXLに乗り換えようかと考えていました。多分9月以降。

大変興味深く読みました。私の方針は、とても危ないのではないかと思いました。

SPXL, TMF, BNDの構成割合を様子を見ながら、変えていくことをリバランスと呼ぶのだなと理解したのですが、どんなときにリスク大にし、どんなときにリスク中を選択し、どんなときにリスク小にもっていくのですか。教えてください。

リバランスは価格変動で割合が変わったものを、元の割合に戻すことなので、景気の状況を見て割合を変えることではありません。

ブログを正しく読み取ることをお勧めします。

はじめまして。

本記事ならびに関連記事拝読させていただきました。

内容の充実ぶりに感動しました。ありがとうございます。

現在、投資手法確立に向け試行錯誤中です。(米国個別株12種、ダウSP500インデックス積立、ソーシャルレンディング(カメルーンで痛い目にあってます))

引退後の取り崩し方法もしっかり考えておこうと模索中に、米国株式と逆相関に近いTLTの存在を知り、諸々勉強中に運よくhiroakitさんのページにたどり着きました。

質問させていただいてよろしいでしょうか。

1.この可変レバレッジド・ポートフォリオ採用時、BND部分をBNDXに変更する(100%または50%)のはありでしょうか。BNDXはまだ5年ほどの歴史しかないようですが、値動きがBNDとほぼ同じ(今年の2月の急落時は下落がマイルドでした)かつリターンも良いようなので。(実績が短期間ですが)

2.引退後の取り崩しは、リバランス時の売却部分を充当するイメージでよろしいでしょうか。

3.本記事と内容が離れて恐縮ですが、国別分散という意味で、投資金額の最低20%は米国外に振り向けようと思っています。その際、VEA30%、VWO30% 、BNDX20%、TLT20%(TLTはVWOと面白いほど逆相関ぽかったです。スキル不足で見た目の感覚だけですけど)を考えています。致命的な欠陥ありますでしょうか。

お手すきの際、ご教示いただければ幸いです。

よろしくお願いします。

うるとらさん

ありがとうございます。

まずBNDXについてですが、問題なく良いETFですし、BNDの代替として問題ないと考えています。

ただし、現時点で僕はBNDもBNDXもレバレッジPFにはいれないほうがいいかもしれないと考えています(理由は後述)。

次に引退後の取り崩しについてですが、リバランスの売却部分を充当してももちろん構いませんし、必要とあらば必要な資金分だけ好きなタイミングで売却してもらって何も問題ありません(ただし決めた比率は保つこと)。

常に生活するのに余っている額のうち、リスク許容度の分だけ投資にまわしておくことが合理的ですので、お金が必要になればそのときに売却すればいいだけの話ですね。

国際分散を考えていらっしゃるということについては懸命な判断であると考えます。

TLTとVWOの逆相関についてですが、TLTとVWOがというよりも、TLTと世界の株式が低い相関係数を持つというのが正確なところじゃないかなという気がします。

すでに世界の経済というのはかなりお互いに繋がってしまっているので、アメリカの株式と世界の株式の相関はとても高いですし(だからといってアメリカ固有のリスクがないわけではないので世界分散は懸命だと思いますが)、アメリカの長期国債と世界株式が低い相関を示すというのはそのように考えても自然です。

リーマンショックもそうであったように、アメリカで何らかの金融危機が起きればそれは世界株式にも波及し、株式リターンが落ち込む一方でFRBが金融緩和に再び舵をきるようなシナリオは有るうるのではないでしょうか。

最近のレバレッジPF界隈が注目していることとして、FRBの金利が引き上げられるとレバレッジをかけるための金利コストが増えて、レバレッジPFは思ったとおりのリターンをあげられなくなるのではないかとの懸念があります。

仲良くさせていただいているブロガーのカーネルさんがそのあたりについて情報を発信してくれているので、是非フォローしてみてください。

https://t.co/jTeIeRQbEH

この点について、レバレッジPFはBNDをポートフォリオを薄めるための「水」として使用しているわけですが、もしレバレッジをかけるのに相応の金利コストがかかるのであれば(正確にいえばBNDのリスクプレミアム以上の実質金利コストがかかるのであれば)、BNDを使用せずにVTI、SPXL、TMFを使ってレバレッジPFを作るのが合理的かもしれない(EDVを使う選択肢もありえるかも)ななんて僕は考えていて、そのうちそのあたりの記事も書くつもりなので、そちらもご興味があれば読んでみてください。

借金して投資をすることについてどう思いますか?

ガボットさん

そもそも、資本主義というのは企業などが借り入れすることによって経済活動を行うことで回っています。

もちろん個人が負担することのできないようなリスクは取るべきではありませんが、投資対象の質などによってもかわるので一概に言える話ではありません。

物事をイチかゼロかで考えるのではなくて、常に数学的な裏付けを元に語る癖をつけることをオススメします。

お返事、そして、ご指摘ありがとうございます。あまりにも安直すぎる質問でした。反省しています。

話は戻りまして、借金をして投資をする件についてなんですが、

仮に年利5%で返済期間30年、1000万円を借り入れすること可能。また、月々のローンの返済が生活に支障が出ないと仮定した場合、

すぐにでも1000万円を借り入れてこちらの可変レバレッジドPFを採用するのが合理的だと思うのですがいかがでしょうか。

私としては返済に支障がでない&利息を支払う以上に大きなリターンを出せる期待値が高いものに資金を投資するのであれば積極的に借金するのは資産形成においてとても合理的なんじゃないのかなと考えています。

ガボットさん

再度のコメントありがとうございます。

まず前提として、僕は無理でない範囲の借金をして投資することについては合理的だと思いますが、

年利5%では借金をして投資をしたいとは思いません。

さらにいえば、実際に低金利で借金が可能(例えば金利2%-3%とか)なのだとしたら、僕なら借り入れをした上でETFでレバレッジはかけずに(借り入れですでにレバレッジかかっているので)VTI+TLTなどで運用すると思います。

30年のスパンで考えたとしても、株式のリターンが5%をきるような事態もないとはいえないでしょうし、金利5%払ってまで投資するのはリスクの割に期待できそうなプレミアムが小さすぎるなというのが僕の感覚ですね。

レバレッジは合理的であるものの、やはりそこには金利コストが乗ってくるので、追加でとったリスクの割にもらえてるプレミアムは相対的に小さいころは意識されておくべきだと思います。

何かのご参考になれば。

ご丁寧な返信ありがとうございます。

カーネルさんの記事拝読させていただきました。

とても勉強になります。

完全な答えがでていればそれは投資ではないとはいえ、市況以上に商品特性がなかなかに刺激的で決断力要ですね。

>もしレバレッジをかけるのに相応の金利コストがかかるのであれば(正確にいえばBNDのリスクプレミアム以上の実質金利コストがかかるのであれば)、BNDを使用せずにVTI、SPXL、TMFを使ってレバレッジPFを作るのが合理的かもしれない(EDVを使う選択肢もありえるかも)ななんて僕は考えていて、そのうちそのあたりの記事も書くつもりなので、そちらもご興味があれば読んでみてください。

BNDの替わりにVTIもしくはEDV。。。

とても興味があります。楽しみにさせていただきます。

こんにちは。はじめまして。

可変レバレッジド・ポートフォリオに興味を持ち、実際取り入れようと思い始めてます。そこで2点質問があるのですが…

質問①【SPXLのリバランスについて】

「超低リスクで2億円を手にする…」の記事も読みましたが、SPXLは期待値が大きいですよね。

そこで今後20〜30年ほど運用する予定でいて、たまたま順調にSPXLの含み益が増えていった時、15年後くらいには数千万円くらいの含み益になってたらとてもリバランスする資金が追いつかない(かといってまだ時間があるため取り崩したくもない)場合は、バランスが崩れたままもう放置するという形になりますか…?

それとも初めてポートフォリオを組む時は、かなり小さい規模から始めるという前提でしょうか…?

けっこう大きな金額からスタートしようとしてるので、期待値が大きい分リバランスが大変になるのかな…?と心配になりました。

質問②【出口戦略について】

実際に売却していくのはその時の市場の状況を見ながらになるでしょうが、現地点では運用の出口は「何年後になったら」という運用年数なのか、「いくらになったら」という資産規模や運用益なのか、どちらでゴールを設定してますか…?

また、リバランスはゴールまでずっと続けますか…?

質問は以上です。

考えをぜひ参考にさせてもらいたいので、よかったら教えて頂けると助かります(*⁰▿⁰*)

ジェーンさん

ありがとうございます。

まずはじめに、レバレッジETFは懸念していた通り、高金利時代の推定コストがたかそうだということがわかった(カーネルさんの記事を参照してください https://drkernel.net/archives/353)ため、あまり推奨していません。

高金利の時期においてはTMFが低下させるポートフォリオのシャープレシオ分を金利で相殺してしまうため、このコストを前提にしたときにはTMFを持つよりもSPXL単体のほうがいいのではないか、というのがカーネルさんの結論です。

さて、その上で質問にも一応答えますが、

①はリバランスの概念を勘違いされていると思います。

仮にSPXLが成長して膨れ上がった場合、ポートフォリオの割合を調整するためにSPXLを売ってTMFを買うことになります。

ですのでバランスが崩れてしまうということはおこりません。

②について、出口戦略という用語について僕は合理的な意義を感じません。

もうそろそろ自分は死ぬなと思えば散財等をする可能性はありますが、金融資産は常に株で保有するのが合理的ですのでずっと持ち続けるんじゃないかと思います。

バランス型のポートフォリオを採用すればリバランスはもちろんずっと続けます。

XPXLはワンタップバイでリバランスしてたわらノーロード債券でBNFの代わりにならないでしょうか?

(リバランスコストを安くしたい)

こんにちは。

いつも拝見させて頂いております。

保有銘柄やレバレッジのかけ方は多少異なりますが同様の思想で設計された投資信託が登場しました。

https://www.nikkoam.com/products/detail/944432/

シミュレーションによると記事内低リスク版のポートフォリオに近い動きをします。

まとまった資金もいらず、リバランスの手間もないのでありかもしれません

hiroakitさん、

大変貴重な洞察を公開いただきありがとうございます。

大変参考になりました。

私のブログで紹介させていただきました。もしご迷惑であればお知らせください。

今後も拝読させていただきます。どうぞよろしくお願いいたします。

大変失礼しました。紹介させていただいた記事のURLを貼り忘れました。

https://hiroshi-ichihara.hatenablog.com/entry/2020/03/10/000811

なにとぞご容赦ください。