2018年からつみたてNISA(積立NISA)がはじまります。

2017年まではそれまでのNISA制度を使ってきた方も、これから長期(大体15年以上)の投資を考えている方にとっては、つみたてNISAのほうがオトクです。

これまでETFを中心に投資をしてきた方や、まだ投資経験のない初心者の方は、どの投資信託を選んだらいいのか、迷っている方も多いのではないでしょうか?

この記事では、当サイトの観点から、それぞれの方の需要に合わせた投資信託をオススメしていきたいと思います。

Contents

オススメの証券会社はこちら

証券会社をまだお持ちでない方もいらっしゃると思いますので、つみたてNISAの商品数を比較した表を貼っておきます。

ここでは海外ETFのラインナップも豊富なSBI証券、楽天証券、マネックス証券のつみたてNISA対応の銘柄数を比較します(11月現在)。

| 証券会社 | SBI証券 | 楽天証券 | マネックス証券 |

|---|---|---|---|

| つみたてNISA銘柄数 | 106 | 101 | 64 |

このように、つみたてNISAの銘柄数でもSBI証券がリードしていますが、海外ETFを買う時の為替手数料などを考えてもSBI証券がオススメです。

まだ口座を開いていない方はぜひ作っておきましょう。

まずは原則を確認しておこう

国際分散投資をしよう

当サイトでおすすめしている投資スタイルは、株式を中心とした国際分散投資です。

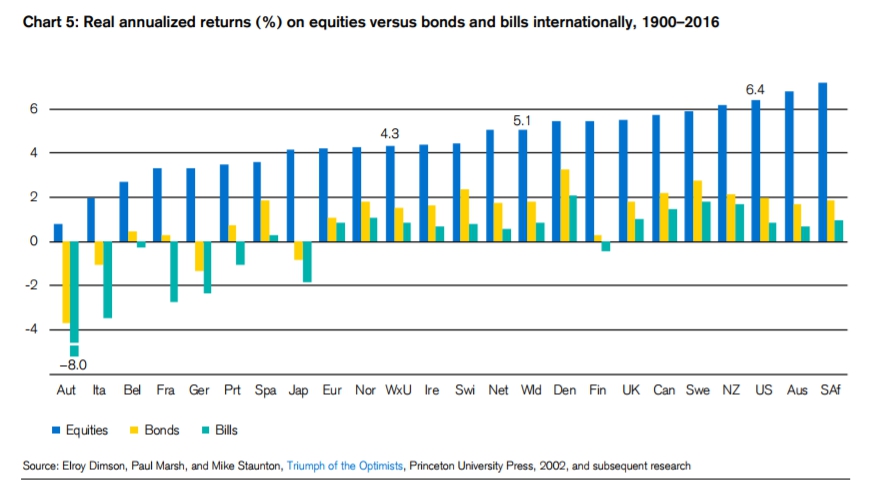

こちらはCredit Suisse Global Investment Returns Yearbook 2017からお借りしていたグラフで、1900年~2016年までの株式と債券の各国のリターンを表しています。

南アフリカ(SAF)、オーストラリア(AUS)、アメリカ(US)、ニュージーランド(NZ)などの国のリターンが良いことを説明したグラフに見えるかもしれませんが、ここで重要なのはそこではありません。

これからの次の100年もこれからの国が勝つとは限りませんが、もっとも重要なのはどの国も長期では株式投資がリターンをあげてきた、という点です。

例えばアメリカも1966年~1981年の間などは長期の不況に陥りましたが、その時期はちょうど日本が高度成長期を遂げていた時期と重なります。

株式投資から限りなくギャンブル性を取り除き、安定したリターンをあげることに最適化されたポートフォリオが国際分散投資、つまりいろいろ国に分散して投資することであるのは自明でしょう。

アセットアロケーションはポートフォリオ全体で考える

国際分散投資が大事だからといって、必ずしもつみたてNISAで世界に分散された投資信託を購入する必要はありません。

通常の証券口座で日本株、米株、新興国株などを持っている方もいらっしゃるでしょうし、iDeCoなどを利用されている方もすでに何らかの株を持っているでしょう。

つまり、自分のポートフォリオ全体をみた上で買い足したい国の株を買えばいい、ということです。

他に何も購入していない方や、初心者の方は一発で世界分散投資が実現できるような商品が理想的ということになるでしょう。

アクティブファンドよりもインデックスファンドを選ぼう

アクティブファンドとはファンドマネージャーが市場平均以上の成果を積極的な売買により狙っていくタイプのファンドです。

世間ではひふみ投信などの一部のアクティブファンドが注目を集めていますが、やめておきましょう。

アクティブファンドは過去の研究においてインデックスファンドを上回ることができず、高コストのためリターンが低いことがわかっています。

初心者の方や、つみたてNISA以外には投資していない方にオススメの商品はこちら!

ここでは、つみたてNISAだけで投資をしたい方、まだ始めたばかりで何か買ったらいいかさっぱりわからない方にオススメの商品を紹介したいと思います。

2つご紹介しますがどちらもオススメです。

EXE-i つみたてグローバル(中小型含む)株式ファンド

1本で世界分散投資を完了させる最有力の投資信託はこれです。

楽天VTとの比較ではどちらも魅力的であり、好みでもいいかと思いますが当サイトとしてはこちらのEXE-iを推したいと思います。

手数料の差というのは常に有利に働きますから、少しでも安い方を選ぶべきというのがインデックス投資の鉄則です。

ただし、楽天VTも人気がありますから純資産額などに大きな差がつかないか今後チェックしていく必要がありそうですね。

楽天・全世界株式インデックス・ファンド(楽天VT)

投信ブロガーが選ぶ! Fund of the Year 2017で第1位に輝いた楽天VTも同じくオススメです。

VTという外国株投資家にはお馴染みのETFへと投資を行うファンドで、日本や新興国を含む世界中の株式に投資します。

信託報酬は年0.2396%で、世界に分散投資のできる投資信託の中でもEXE-iの次に安価です。

先進国に投資したい方にオススメ

eMAXIS Slim 先進国株式インデックス

こちらはMSCIコクサイ・インデックスを対象インデックスとしており、新興国と日本が含まれていませんが、安価で先進国株式への分散ができます。

信託報酬はもともと安かったものが2018年1月30からさらに引き下げられ、年率0.11826%(税込)と投資信託としては激安といえます。

個人的には先進国なのに日本が入っていないという点に気持ち悪さがあるのですが、日本株は別に投資しているから不要という方にとってはいい選択肢となるでしょう。

信託報酬の高さというのは確実にパフォーマンスに影響してきますので、総合的に考えるとかなりオススメです。

新興国に投資したい方にオススメ

eMAXIS Slim 新興国株式インデックス

MSCIエマージング・マーケット・インデックス(円換算ベース)に投資するファンドでは、eMAXISの新興国クラスが信託報酬0.2052%と安価で純資産総額もそれなりとオススメです。

iFree 新興国株式インデックスも信託報酬は0.3672%ですが、こちらはインデックスの対象がFTSE RAFIエマージングインデックス(円換算)というもので、企業の財務データであるファンダメンタル指標(売上高、キャッシュフロー、株主資本、配当)を元に投資投資比率を算出するスマートベータ指数ですので、純粋なインデックス投資をするには不向きといえますね。

アメリカに投資したい方にオススメ

楽天・全米株式インデックス・ファンド(楽天VTI)

世界的に分散されたポートフォリオを作るときに、時価総額加重平均で割合を決めると、自然とアメリカ株の比率は5割を超えます。

ITやヘルスケア業界の強い競争力や、コーポレート・ガバナンスの行き届いたアメリカ市場に投資したい方は多いでしょう。

信託報酬は年0.1696%程度と低水準です。

iFree S&P500インデックスでもアメリカ市場に同水準のコストで投資できますが、楽天VTIがCRSP USトータル・マーケット・インデックスを指標にしている一方、iFreeはS&P500を指標としているため、大型株への偏りが大きいといえます。

短・中期投資家、低リスク派にオススメ

三井住友・DC年金バランス70(株式重点型)(マイパッケージ)

債券などを組み入れたファンドでは、eMAXIS Slim バランス(8資産均等型)などのバランスファンドが有名ですが、僕はこういうものがあまり好きではありません。

資産を均等にアセットクラスに振り分けるというのは見た目はキレイですが、ポートフォリオ理論的にはあまりいいアイデアとはいえません。

長期的には株式と債券の比率は株式を多めに持つべきであり、均等系のファンドはどうしてもリターンの水準が低くなってしまうからです。

三井住友・DC年金バランス70は株式の比率が70%と高めで、信託報酬も0.2592%と非常に低水準で、低リスク派の方にとってはオススメできるファンドのひとつです。

日本株の比率が多めになっているので、為替リスクが気になる方にとってもいい選択となるのではないでしょうか。

実質コストに気をつけよう!

投資信託では、信託報酬の他にもいくつかのコストがあり、全てを合わせた実質コストは通常、信託報酬よりも高くなります。

実際に購入する際には、それぞれのファンドがどれだけの実質コストをかけているのかもチェックしておいたほうがいいでしょう。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。