ずっと僕が書きたかったコンテンツ、おすすめETFランキングをお届けします。

基本的にアメリカ株を対象にしたETFの紹介となりますが、VTやVEA、VWOなど部分的には世界的なインデックス系ETFも入っています。

初心者~中級者の方を主な対象としたコンテンツとなっているので、できるだけわかりやすくまとめているつもりです。

Contents

はじめに

そもそも本当のことを言えば、ETFを良い順に並べるなどといった作業は、馬鹿げています。

なぜならば、ETFは様々な組み合わせによって相関を利用してより低リスクなポートフォリオを作ったり、それぞれのリスク許容度に合わせて選択をしたりするもので、一元的に評価できるようなものではないからです。

でも、それでも僕はランキングが好きです。

「お前の一番好きな食べ物なに?」って聞かれたら、そんなん時と場合によるし気分じゃねって言いたくなる気持ちもあるけど、とりあえず考えて好きなものを雑に直列化するわけじゃないですか。

サンタさんにプレゼントをもらうには、「自分の好きな一番欲しいもの」をひねり出さないといけないわけだし、その単純化の過程に美しさがあると思うわけです。

ランキングというのは誰にでもわかりやすく、大体僕が各ETFについてどのように評価しているのかを大雑把に伝えるのに適していると思っているのと、そもそも各ETFへのリンク集的なコンテンツがほしかったので、それを兼ねているということもできます。

このランキングは、僕がそのETFを「単体の評価として」、「誰にでもオススメしやすい」ETFという観点でつけた評価のランキングとなります。

当サイトでは、このようなETFを組み合わせることによって、実際にどのようなポートフォリオを作るのがオススメであるのかは、ポートフォリオの記事にて解説しておりますのでそちらをご覧ください。

全体のETFを俯瞰する

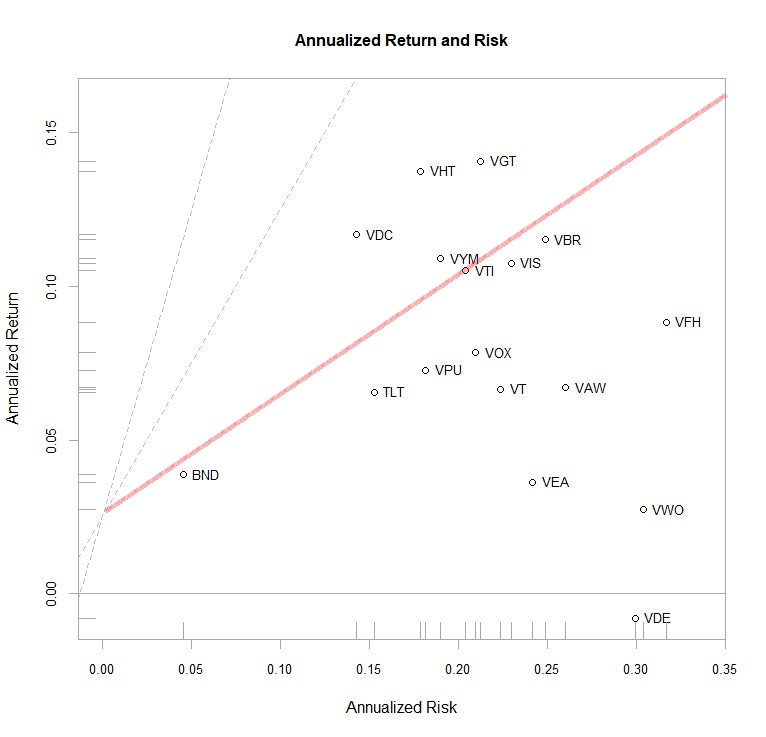

まずは、過去10年弱の期間(2008年7月1日~2017年12月22日、リーマンショック含む)までの期間において、いろいろなETFがどのような成績(リスク、リターン)をおさめてきたのかを確認してみましょう。

散布図を作成しましたのでこちらをご確認ください。

このグラフでは縦軸がリターン、横軸がリスクを表したグラフとなっています。

難しいことはよくわからない!という方は、左上に位置しているものほど良い成績をあげてきたとお考えください。

赤いラインは、米国株の市場平均といえるVTIがあげてきたおおよそのシャープレシオ(投資効率)を示したものです(Rf = 0.025)。

つまり、赤いラインよりも上に位置しているETFは、この10年間の期間で、よいパフォーマンスをあげてきたと考えることができるでしょう。

(この図を出力するためのプログラミングソースを載せると初心者向け記事としては煩雑となりますので省略します。希望者いたら個別にお問い合わせください。)

僕がこの図をみて感じることは、「シーゲルさんやっぱり凄いな(笑)」ということです。

エネルギー株を代表するVDEは長期的な政治リスク、主に原油価格の下落によりひどい成績となっていますが、シーゲル本における過去50年のパフォーマンスで優れていた生活必需品セクター(VDC)、ヘルスケアセクター(VHT)は相変わらず素晴らしい投資効率を誇っています(この図はシーゲルの「株式投資の未来」が出版された以後の投資実績です)。

ぜひぜひ、みなさんもこの本を読んでご自身の投資哲学を養うのにお役立てください。

それではランキングへと移ります。

同じオススメ度の中でも、上にあるものがよりオススメだと考えていただいてオッケーですが、基本的に微差ですので、気まぐれ程度のものだと思ってくださいね。

なお、そもそもオススメであるETFを選んで掲載しておりますので、評価が相対的に低いものでも僕はけっこうオススメしていたりもしますので。

おすすめ度:超オススメ ★★★★★

このランキング最上位に位置するETFたちの特徴は、シーゲル教授による過去の研究においても、また「株式投資の未来」出版後のデータにおいても、一貫して高いディフェンシブ性と高リターン性を両立させているところです。

本来、市場が合理的であればリスクが低いものはリターンが低く、リスクの高いものはリターンが高くなるはずですが、過去のデータからも生活必需品などの一見地味な企業は不況にも強く、長い目でみると結局その安定したリターンが好成績に繋がることがわかっています。

ヘルスケアセクターは過去50年のデータにおいてはもっとも高い利回りを実現してきたセクターですが、今後も高齢化社会を背景として安定した利回りを実現し続けるだろうと推測しています。

※HDVが先ほどの散布図の中に入っていなかったのは、設定日が2011年3月とまだ歴史が浅く、他のETFとのフェアな比較期間が取れなかったためです。

バンガード®・米国ヘルスケア・セクターETF(VHT)

バンガード®・米国生活必需品セクターETF(VDC)

iシェアーズ・コア 米国高配当株 ETF(HDV)

おすすめ度:かなりオススメ ★★★★☆

この群のETFは、良いリターンが期待できる反面、少しリスクが高めだったりと癖のあるものが多くなっているでしょうか。

僕個人としては、アメリカのITセクターというのは現状でも突出して革新的な技術力と収益力を持っていると考えていますが、中国のIT企業の台頭も著しく、今後の勢力争いがどうなっていくのか興味深いところです。

VTやVWOを利用してある程度の国際分散をしておくことは、アメリカ一国に資産を集中させすぎないという意味で重要であると考えています。

バンガード®・米国高配当株式ETF(VYM)

バンガード®・米国情報技術セクターETF(VGT)

バンガード®・米国スモールキャップ・バリューETF(VBR)

バンガード®・トータル・ワールド・ストックETF(VT)

バンガード®・FTSE・エマージング・マーケッツETF(VWO)

おすすめ度:けっこうオススメ ★★★☆☆

市場平均を取りにいくETFであるVTI、VOOはここに分類されていますが、市場は効率的なはずで今後はあらゆる偏りが回収されていくだろうと考える人にとっては良い選択となるでしょう。

エネルギーセクターに投資をしていた人は散々な直近10年になってしまったと思いますが、原油の値段が今後回復することになれば大きなリターンを得られるため、逆張りが好きな人にとっては現状面白いセクターになっていると思います。

バンガード®・トータル・ストック・マーケットETF(VTI)

バンガード®・S&P 500 ETF(VOO)

バンガード®・米国エネルギー・セクターETF(VDE)

バンガード®・FTSE先進国市場(除く米国)ETF(VEA)

おすすめ度:見どころあり ★★☆☆☆

債券が主に分類されており、不当に低評価だと思う方もいらっしゃるかもしれませんが、これはあくまで単体として考えた場合です。

特にTLTなどの長期債権ETFは株式との相性が非常によく、歴史的にも株:債券=6:4で所有するようなポートフォリオは多くの投資家に愛されています。

CUREはレバレッジが3倍もかかっているETFですので、レバレッジETFの特性を理解している人が扱うようにしたほうが賢明でしょう。

iシェアーズ 米国国債 20年超 ETF(TLT)

バンガード®・米国トータル債券市場ETF(BND)

Direxion デイリー ヘルスケア株 ブル3倍 ETF(CURE)

おすすめ度:使い方次第 ★☆☆☆☆

最近僕が推している可変レバレッジド・ポートフォリオの素材に使われる両ETFはなんとランキング最下位となってしまいました。

やはり単体ではリスクが高すぎて使いづらいものなので、ポートフォリオ全体でリバランスをしながらバランスをとっていく必要があります。

Direxion デイリー S&P 500 ブル3倍 ETF(SPXL)

Direxion デイリー 20年超長期国債 ブル3倍 ETF(TMF)

おわりに

今後もETFの記事を追加するたびにこちらには反映していくつもりなので、リンク集としても役立てていただければ幸いです。

他にも評価して欲しいETFなどありましたら、ぜひコメントなどいただければと思います!

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

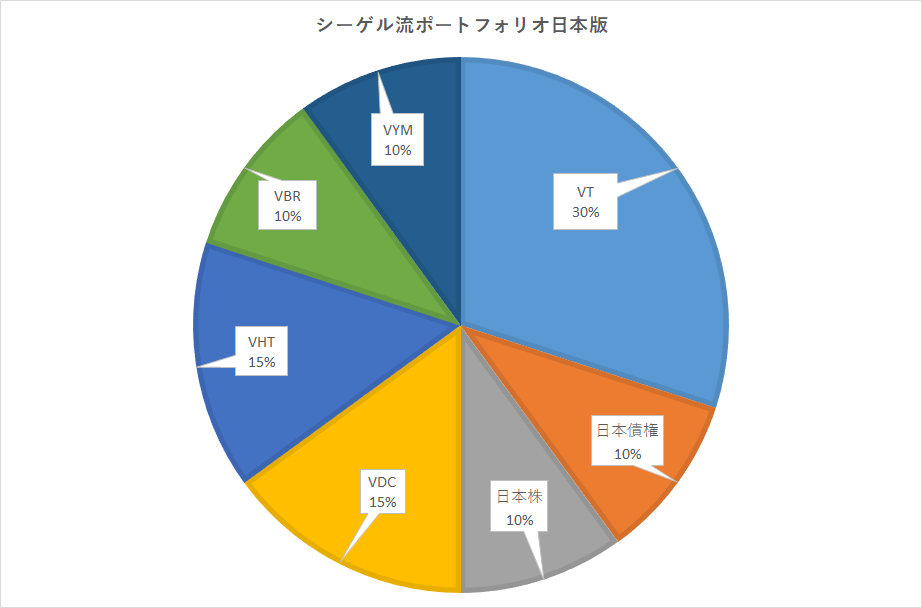

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

はじめまして、いつも楽しく勉強させていただいております。

今回の記事についてですが、

投資信託の信託報酬が下がってきている昨今

コスト差もほぼなくなり分配金が出てしまう分、

海外ETFはリターンや利便性で不利な面が強いのかなと感じており、

そのあたりのお考えをお伺してみたくコメントさせていただきました。

本記事からは、投資信託にはない様々なETFがあることが強みかと感じました。

しかし、私はVTI VEA VWOに投資しており、

楽天がでたことで気持ちがゆらいでおります。。。

投信の配当を自動で再投資してくれるメリットは大きいですよね。

これまでは外国税控除ができない関係で投信はデメリットも大きかったですが、先日の金融庁の資料ではこれも改訂されるようです(http://www.fsa.go.jp/news/29/sonota/20171222/20171222.pdf)。

結論からすると、純粋にインデックス投資がしたい方であれば投信ではなくわざわざETFを選ぶメリットもほとんどなくなってきてるように思います。

僕は手元のポートフォリオトラッカーで他のVHTやVDCなどの特殊なETFと一緒に管理をしたいこともあり、それでもETFを選択しますが。

ぶっちゃけ、どっちを選んでもパフォーマンスにそれほどの差ではないと思うので、好みで良いかと思われますね。

ご回答ありがとうございました。

(お礼が遅くなり、失礼いたしました)

hiroakitさんの諸々の記事を読まさせていただき

もう少し海外ETFでやってみようかなと思いました。

シーゲル流ポートフォリオを参考に

VYM、VDC、VHTをHDV1本に置き換えてみようかなと思案中です

(買付手数料が気になるので。。。)

最後になりますが、来年も応援しております。

そういえば、最近HDVのセクター構成をみたら、ヘルスケアの割合がずいぶんと低下していました。まだトップは生活必需品ですし、シーゲルETFとしての価値は大いにあるETFであるとは思いませんが、あくまで高配当ETFなのでセクター構成は割と流動的なようですのでそこはご注意ください。

来年は不定期更新になりますが、よろしくです。

ロコハウスのブログでレバレッジETFの可能性を知りました。

TQQQはどうですか?