さて、前回の記事では無リターンの金融商品を仮定し、それぞれのリスクにおいて長期保有した場合にどのような結果の分布となるかを解説してきました。

複利というのは中央値(勝率)を下げるかわりに最大値を伸ばし、最小値を限定する仕組みであり、投資先の金融商品のリスクが高いほどこの傾向は強まる。ただし期待値は変わらない。

ということでした。これを頭にいれつつ読んでいただければと思います。

今回の記事では、より実戦的に正のリターンのある金融商品にレバレッジをかけた時の分布の変化を観察し、その後さらに過去のS&Pのデータを使ってレバレッジETFを長期保有したときの結果をシミュレーションしてみます。

では、まずはレバレッジをかけるというのがどういうことなのか、見ていくことにしましょう。

Contents

期待リターン5%、リスク10%に2倍のレバレッジをかける

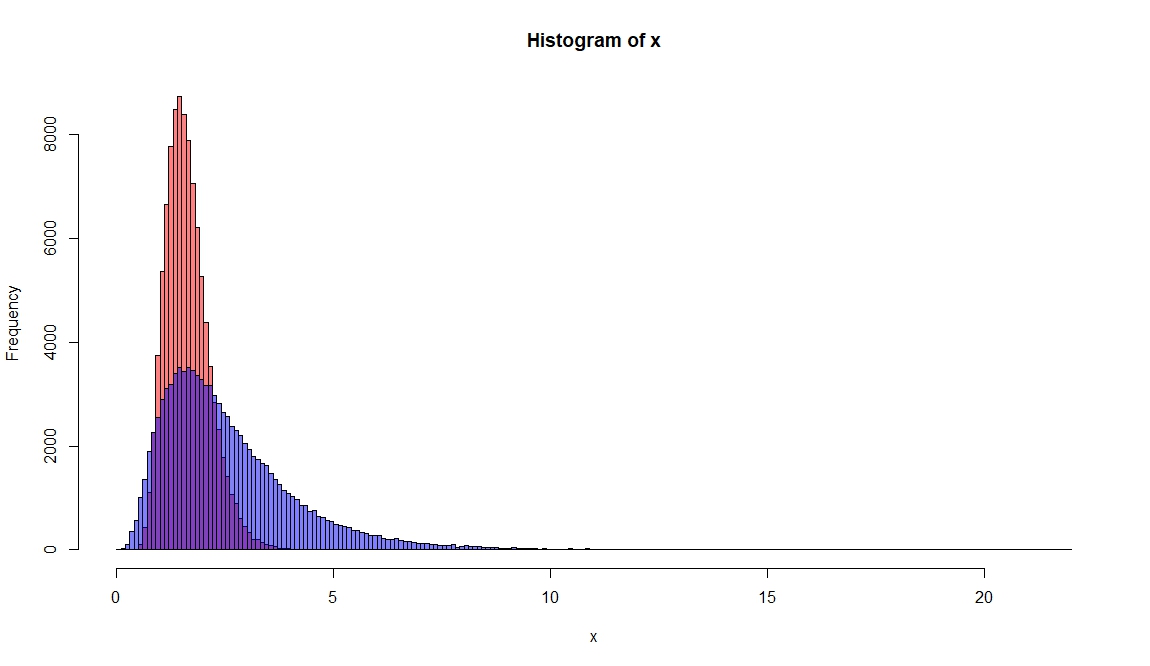

年間期待リターン5%、リスク10%の金融商品Aと、それに2倍のレバレッジをかけて年間期待リターン10%、リスク20%にした金融商品Bの分布の差をみていこうと思います。

どちらも10年保有したときに最終的にどれくらいになるかの分布です。(試行回数10万回)

赤が金融商品A、青が金融商品Bです。紫は重なっている部分ですね。

| 金融商品A | 金融商品B | |

|---|---|---|

| 平均値 | 1.63 | 2.60 |

| 中央値 | 1.56 | 2.22 |

| 元本割れ確率 | 7.5% | 10.0% |

前回の記事で解説したように、リスクの高い金融商品ほど横長につぶれた形になります。

1.05の10乗は1.628…、1.10の10乗は2.593…ですので、平均値はほぼそのままの数値になっていますが、やはり中央値はレバレッジをかけたもののほうが平均からの乖離が大きくなっています。

グラフの青い部分のうち、右側にはみ出ているのはレバレッジ2倍のほうが得している部分で、左側にはみ出ているのは損している部分ですから、視覚的にレバレッジ2倍のほうが得する場合が多いことがわかりますね。

ただし、元本割れの確率があがっていることには注意しなてはなりません。

さて、ここまでは手作りのデータと、手数料などのコストを省いてレバレッジをかけた場合にどうなるかを調べてきました。

次は実際のデータを使ってみましょう。

S&P500の過去データからのシミュレーション

ここでは、1950年以降のS&P500の日次リターンデータを使って正規分布に近似し、乱数を使ったシミュレーションを行っていきます(乱数を使わずに過去のS&Pのリターンをそのまま使ってレバレッジETFを再現した過去記事もあるのでそちらも参考にどうぞ)。

S&Pの日次リターンは厳密には正規分布ではないものの、シミュレーションでかなり近い分布を実現することができます。

S&P500の過去の分布を正規分布に見立てて、S&Pを長期保有した時の結果やレバレッジ3倍(コスト考慮後)をかけて長期保有したときの結果を調べていきます。

レバレッジ3倍については、まずは正規乱数で発生させた日次リターンを3倍した後、S&PとSPXLがこれまで実際に発生させているコストの差(0.02010364%)を減算しています。

果たして、レバレッジETFを長期保有すると減価するからダメとの俗説は正しいのでしょうか?

| 正規分布に近似したS&P500 | |||

|---|---|---|---|

| 10年 | 30年 | 50年 | |

| 平均値 | 2.4 | 13.4 | 75.1 |

| 中央値 | 2.1 | 9.4 | 41.9 |

| 元本割れ確率 | 6.1% | 4.0% | 0.2% |

| レバレッジ3倍(コスト調整済) | |||

| 10年 | 30年 | 50年 | |

| 平均値 | 7.9 | 489.2 | 42402.1 |

| 中央値 | 2.8 | 22.2 | 178.2 |

| 元本割れ確率 | 24.0% | 10.8% | 5.4% |

グラフは省略しますが、それぞれの保有期間においてこのような成績になりました。

大体ですが、S&Pの年平均幾何リターンが9%程度、レバレッジ3倍は22%となっており、大体年間5%程度がコスト差としてあらわれているという感じです。

レバレッジ3の平均値、中央値が保有期間が長くなるにつれて大きくなっていることはもちろん、元本割れする確率もちゃんと減っているのがご確認いただけますでしょうか?

つまりいかなる観点においても、レバレッジETFもやはり短期保有ではなく長期保有したほうが良い、という当たり前の結果を確認することができたということです。

もちろんリスクの高い商品を長期保有するということは中央値を下げて勝率を下げる傾向があるわけですが、それ以上に正のリターンによる底上げ効果が大きいのでこのような結果になるんですね。

ちなみにですが、複利というのは日次リターンの掛け算によって計算されますので、順番の違いを無視することができることはこうした計算にとっては好都合です。

実際の相場というのは一時的にボラティリティの高くなる時期があったり、好況期や不況期にプラスとマイナスが固まりがちな傾向がありますが、それによってシミュレーションと現実が乖離してしまうことを避けることができるからです。

より安全に活用するには?

このように、レバレッジETFというのは単体で運用しても大きな魅力のある商品ではありますが、10年単位でも25%程度の確率(あくまでシミュレーション上の数値ですが)で元本割れをしてしまうくらいのリスクはある商品です。

一度きりの僕たちの人生の中で、こうした商品に集中投資をすることにはやはり相応に大きなリスクがあると考えるべきでしょう。

僕が可変レバレッジ戦略で提案しているのは、定期リバランスによってレバレッジETFの平均値と中央値が乖離する現象を補正しながら、より安定的に運用していく手法です。

可変レバレッジド・ポートフォリオについてはいろんな解説をしてますので、是非そちらもご覧になってみてください。

過去と違った未来はあり得るのだろうか?

僕はレバレッジETF減価説的なものがいかにくだらないかを繰り返し具体的に批判してきました。

そして、未来のS&Pの分布もこれまでの分布と近いものになるであろうことは予測可能です。

S&Pのチャートが過去のチャートと全く同じ形で再現されるということは絶対にありませんが、こうした統計的な抽象度で切り取ってみると、高い確率で同じような分布が再現されることが予測できるということが面白いですよね。

ただし、それもやはり絶対ではありません。

特に僕たちが気をつけないといけないのは過去と現在の相場を取り巻く外部環境の違いです。

最近気になる話としては、アメリカ人全体のcreditが増大を続けており、資本主義のレバレッジが高まっているというものです。

もちろんこれが景気循環的な問題でまた景気後退とともに縮小していくのであれば大した問題はないわけですが、過去よりも高いボラティリティの相場が平常的な状態となってしまうようなことになればまたリスクの計算をやり直さなければなりません。

少し前の下落局面ではVIX関連商品が話題になりましたが、レバレッジETFなどの商品も相場のボラティリティを高めてしまうのではないか?という疑念が僕にもあったりもします。

統計プログラミングのススメ

それにしても統計って不思議ですよね。

あの上下を繰り返しているチャートも、日々の値動きと発生頻度とそのバラツキという観点からみれば、たった一つのルールに支配されているようにみえてくるわけです。

まだまだ僕も勉強中の領域ですが、統計処理が得意なプログラミング言語としてはPythonやRが有名です。

より本格的に機械学習などを学ぶデータサイエンティストとして生きるならPython一択かもしれませんが、気軽に株価分析などをできるツールとしてRもオススメです。

僕はこれ買って勉強してます。昨今のデータ解析ブームから高校数学でも数学Bに統計が盛り込まれるみたいですね。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

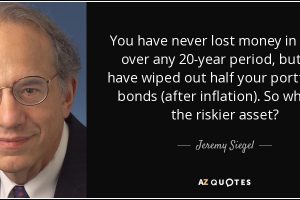

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

レバレッジetfは配当は出るのでしょうか?3倍レバレッジで3倍の配当が出たりするのでしょうかね。長期ではキャピタルゲインよりインカムゲインの方がトータルリターン寄与度が高いと何かで読んだ気がします。

レバレッジETFの投資先は現物ではなく先物ですので配当は出ません。

ただし、基本的に金利や配当はチャートに織り込まれるか配当調整金などで調整されていると考えられるため、配当の有無などによる差はでないはずです。

詳しくはレバレッジETFはどれだけ実際のダウと乖離しているのかを調べた記事などをご参照ください。

http://www.rokohouse.net/archives/2104

キャピタルゲインとインカムゲインを分けてどちらが大事かというような議論は無意味です。

あえていえばインカムゲインは税金を先払いしなければならないといったデメリットはありますが、どちらも同質のものですので。

統計的な分析は、参考になりました。普通の人には難しいと思うので、ありがったかったです。自分の結論は、レバレッジをかけた投資はしないでおこうです。

ありがとうございます。

僕がこうした記事で訴えたいことは、レバレッジETFなどを使った時にどのような確率分布になるのかという(多くの人が勘違いしている)前提の共有です。

前提を共有した上で、これだとリスクが自分には高いからやめておこうとか、これくらいのリスクで済むのならばやってみようとか、様々な判断がありうると思います。

レバレッジETFの採用者にとっても、非採用者にとっても、記事を参考にしていただけたのであれば嬉しく思います。

レバレッジ投資を始めながらも不安な気持ちでいたので、リスクを見るこどができててありがたかったです。少しずつ勉強しながら、投資頑張っていきます。