ROKOHOUSEはたびたびドルコスト平均法に対して反対の立場をとってきましたが、月日もずいぶんと流れ、新しい投資家の皆さんたちもいらっしゃると思うので、もう一度断言しておきましょう。

ドルコスト平均法はほとんど全ての投資家にとって有効な投資法ではありません。

少し投資理論をかじった人はこんなことを言うかもしれません。

「確かにドルコスト平均法は投資額をゆっくりと増やすのでリターンを下げるかもしれない。でもリスクも下げるんだから、あまりリスクを取りたくない投資家にとってはいい投資法のはずだ。とくにドルコスト平均法なら、安い時にたくさん買い、高いときには少しだけ買うことで平均買付額が抑えることができてリスクを減らすことができる。」

しかしこれも誤りです。

ドルコスト平均法の問題点はリターンを下げてしまうことではなくリターンあたりのリスクを何も改善しないことであり、そればかりかむしろ悪化させることがある点です。

同じリターンで比べるのならば、株式の比率を減らして債券を増やしたポートフォリオなど(債券が不安なら現金でもいいが)の一括投資をしたときのリスクと比較しなければならないため、異なるリターンを持つ戦略同士で比べても意味がありません。

投資家の仕事はたったひとつしかなくて、リスク調整後のリターンが最大になるポートフォリオを、自分のリスク許容度分だけ維持すること、これだけです。

過去の記事においては、なぜドルコスト平均法がよくない投資法であるのかを原理的に解説してきましたが、今回は帰納的に、より実証的にみていくことにしましょう。

一括投資がドルコスト平均法に勝つ確率は何%か?

ここからはみんな大好きバンガード社による研究結果を参照していきます。

まずは前提と、用語を確認していきましょう。

一括投資のことは英語でLump-sum Investingといい、LSIと略します(Lumpは塊やまとまったもの、sumはここでは金額というようなニュアンスです)。

ドルコスト平均法のことは英語でDollar-cost Averaging(そのままですね)でDCAと略します。

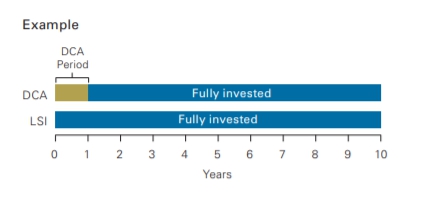

この研究では、LSIは最初に一括投資、DCAは最初の1年で分散投資をしたあとでそれぞれ10年後のパフォーマンスを計測しています。

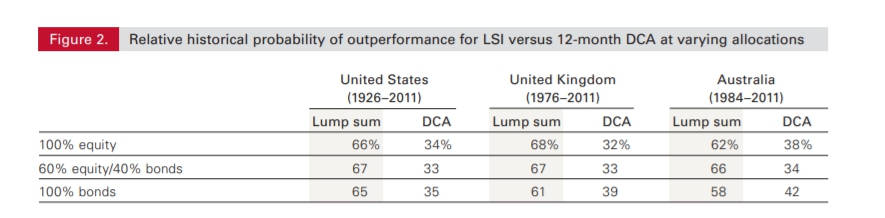

データとしてはアメリカ、イギリス、オーストラリアの過去の長期データを使用しており、バンガードによる大々的な研究であることを考えても信頼を置いていいでしょう。

下の表は、100%株式、60%株/40%債券、100%債券のそれぞれのポートフォリオにおいて、LSIとDCAそれぞれの投資法で10年後により大きな資産額になった確率です。

どこの国でも一貫してほぼ60%以上、おおよそ2/3くらいの確率で一括投資がドルコスト平均法を上回っているのを確認することができます。

これだけでも十分だと考える方もいらっしゃるでしょうが、これは単純なリターンの比較です。

実質的にドルコスト平均法は最初の一年において時間あたりの投資額が減っているため、リターンが減るのは当然であると主張する人もいるでしょう。

最初に述べた通り、ドルコスト平均法の議論においてもっとも重要な論点は、「ドルコスト平均法がリターンあたりのリスクを改善するかどうか」であると僕は考えています。

では実際にみてみましょう。

ドルコスト平均法はシャープレシオを改善するのだろうか?

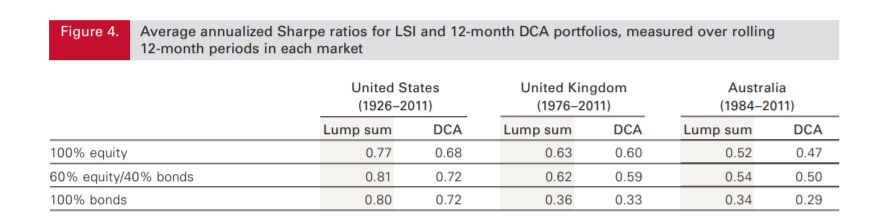

こちらもさきほどの3ヶ国のデータです。

それぞれの国、それぞれのアセットバランスでLSI、DCAをしたときのシャープレシオを計算しています。

シャープレシオとは、リスク(標準偏差)1単位当たりの超過リターン(リスクゼロでも得られるリターンを上回った超過収益)を測るもので、この数値が大きいほど効率よく収益が得られていることを意味します。

では見てみましょう。

ご覧の通り、どの結果をとってもドルコスト平均法はシャープレシオを高めるどころか低下させています。

このことから言えるのは、ドルコスト平均法はリスクを減らす方法として考えても効率がよくないということであり、例の「平均買付け額の低下によるリスク低下」はこのサイトでも指摘してきた通りまやかしだったということです。

最終的なリターンを考えた場合はもちろんLSIを採用するべきですが、リスクを減らした投資をしたい場合であっても、最初から株式の比率を減らして債券や現金の割合を増やしたポートフォリオで一括投資をしたほうが効率がよい、ということになります。

給与積立はいけないことなのか?

さて、ドルコスト平均法がリスクやリターンを改善する投資法として無意味であることをこれまでに確認してきました。

こんな話をしているとたまに、「給与積立も批判するのか!」というような声が聞こえてくることがあるのですが、もちろんそんなことはありません。

給与積立においても、時間を分散させて積立をすることにより投資のリスクが改善されることはないという点においてはまったく同様ですが、毎月お金を貯める習慣をつける、また資産の一定割合を常に投資に回す(資産が増えれば適切な積立額も通常は増える)という意味において正しいからです。

例えばボーナスを毎月の積立の額に少しずつ割り振って投資をするということはやはり意味がなく、最初の月に適切な額をまとめて投資すればよい、ということになりますね。

宗教としてのドルコスト平均法

確かにドルコスト平均法には精神的な偽薬効果、効き目のない薬を飲んだ時にも効いたような気がしてしまうプラシーボと同じような効果があるといえるかもしれません。

さまざまな宗教に社会学的な役割が認められるのと同様、ドルコスト平均法も採用者の心の安寧に寄与しているのだからそれでいいのではないかという話もあります。

しかし、それは論理的に意味がないことを理解している人々や、すこしでも賢明な投資家であろうと努力を続ける人にとっては関係のない話ですし、投資情報を提供するブログが「ドルコスト平均法は有効な投資法だ」などと記述してしまうことは、医者が進んで患者にプラシーボ薬を処方するようなもので、ほとんど知性の敗北といえます。

大体、そもそも僕たちには好きなものを好きなように買う自由があるのですから、僕のような弱小ブロガーがなんと言っていようが皆さんは好きなようにすべきですし、僕は別に特定の誰かを攻撃しているつもりもありません。

ところで、このバンガードによる論文は

“Dollar-cost averaging just means taking risk later”

ドルコスト平均法の意味するところは、「リスクを後回しにする」というだけである

と題されてます。的を射た表現ですな。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

久々ながらも濃厚な記事ありがとうございます。

私がこのブログに行き着いたのも、アンチドルコスト平均法の記事が発端でした。

ドルコスはよくある株初心者本に定番の投資法として書かれていたので、記事を見たときは目から鱗でした。

大きな金額をポートフォリオに入れた瞬間に暴落したりすると、直感的にはダメージは大きいと思われますが、金融工学から導き出される確率的にはそれでもドルコスに一括投資が勝る確率が高いとのことなのですね。

最近はブルームバーグやバフェット太郎さんばかり見ていたので、記事嬉しいです。

また楽しみにしております。

天国猫さん

お久しぶりです、いつも読んでくださってありがとうございます。

アンチドルコスト平均法はキャッチーだしいろんな人の入り口になって良いコンテンツだなと感じています。

有名すぎて実際に取り入れている人が多いので、「俺の投資法を否定するな!」というような感情的な反発が多いですが、仕方ないですね。

ドルコスト平均法のリスクあたりリターンがどうなるかの議論はなかなか深みのあるものですが、どっちがリターンが高いかの話はほとんど議論する余地すらなく一括投資です。

確かに一括投資(例えば1000万円)した瞬間に暴落をしたら大損だ、と思うかもしれませんが、仮に1000万円を最初の年に順次ゆっくりと投下していったところで、次の年に1000万円分のリスクを負ってしまうことは変わらないので、リスクを後回しにしてるだけであるということです。

「めんどくさいから宿題は後でやろう」といって夏休みの最終日に宿題をやりはじめる小学生は多いと思いますが(僕ももちろんその1人でした)、結局いつか宿題はやらないといつになっても宿題は終わらない(目的となる利益を稼げない)わけですね。

極めてシンプルな話ですw

1. 論文 Fig. 4 は現金と株式のポートフォリオにおいてシャープレシオが下がるという話なのでしょうか? 短期債 (無リスク金利) と株式のポートフォリオならば DCA と LSI のシャープレシオは一致するような気がします

2. まとまった現金がある状況での、ドルコスト平均法は定期的にアセットアロケーションを変更するようなものなので変な戦略ですよね

3. 為替を考慮した場合でも LSI の方が有効なのでしょうか?

サントスさん

鋭いご質問ありがとうございます。少々長くなりそうですが、現時点の僕の知識でお答えします。

1について

これについては、おっしゃる通りである可能性が高いと思います。

シャープレシオを悪化させている要因はDCAで待機させている利子のない無リスク資産であるということですね。

もしこの仮説が正しいとすれば、資金投下法はシャープレシオにとってニュートラルであるということができます(その場合もやはり平均買付け額うんぬんでリスク低下みたいな話は否定され、論旨自体は変わりませんので本文は少々ボカしながら書いてますが)。

しかしながら、2でサントスさんもご指摘の通り、仮にシャープレシオの値には現れなかったとしても投資額を期間ごとに変化させる投資法は不合理であると考えています。

これは過去の記事でも説明した内容とかぶりますが、例えば100万円をS&Pに30年間投資した場合(単純化のため複利ではなく毎年100万円ずつ投資)と、3000万円をS&Pに1年間だけ投資した場合を考えます。

この場合、期待リターンは同じになりますが、前者はほぼ間違いなくプラス、後者は1年のみの投資でS&Pがプラスになる確率はおおよそ2/3程度なので1/3の確率でマイナスリターンとなります。

当たり前ですが、1年間のリターンを30倍するよりも、30年間のそれぞれのリターンを足し合わせたほうが平準化されるわけですよね。

このように考えると、長期投資をするときは、同じリターンを目指すならば投資額を特定の年などに集中させるよりも、それぞれの年の投資額はできるだけ均一に保ったほうが結果の分散は小さくなると考えることができます。

この原則を考えると、最初は投資額を小さく、後半は投資額を大きくしていくドルコスト平均法という手法はやはりニュートラルというよりもマイナスなのではないかというのが僕の意見です。

最後に3についてですが、僕は為替について実証的な研究結果などは読んでいないのでわかりません。

ただ、僕はどちらかといえば無効ではないかと考えています。

ランダムウォークを前提とした場合、株の場合もリターンとは関係なく、運用額あたりのリスクを減らさなかったのと同様に為替のリスクも低減させるということはないはずです。

為替というものが性質的にボックス相場を形成しやすく、逆張りのような投資法がある程度有効だとすれば、適当に買うよりも良い結果に繋がるということはありえますが、ゼロサムの為替においてドルコスト平均法で得するということはどこかに損した人がいるはずですから、永続的なメリットのようなものはやはり存在しないだろうというのが僕の感覚です。

全員ドルコスト平均法したら全員得するの?って話ですし。

またご意見や不明な点などがあればよろしくおねがいします。

いつも興味深くブログを読んでおります。

手元に余剰金がありまして一括投資するか積立投資にするか考えているところでした。

ドルコスト平均法は機会損失を懸念していましたので一括投資したい!と考えています。

今回お聞きしたいのは一括投資した後の運用についてです。

例えば1000万でシーゲル流日本人向けポートフォリオを参考に組んだ場合、

(1)定期的なリバランス

(2)配当の再投資

これを行う認識ですがよろしいですか?

また、シーゲル流ポートフォリオのポートフォリオとしてつみたてNISAを組み込むことは可能でしょうか?

(実は既にイーマクシススリム 先進国を購入済みです。)

お時間あるときにコメントを返していただけたら嬉しいです。

よろしくお願いします。

クリスマス男さん

ブログを読んでいただきましてありがとうございます。

質問にご回答します。

(1)について

シーゲル流ポートフォリオはレバレッジもかかっていないですし、それぞれのETFの配分などに強い根拠があるわけではないためそれほど厳密なリバランスをする必要はないと思っています。

ただし、リバランスには伸びた株を利確し、運用成績を平準化する効果がありますので、もし買い足しなどを行うのであればそのときに減っているETFを買い付けてバランスがとれるようにするなどがいいのではないでしょうか。

もし買い足しを行わないようであれば、1年に1度くらい、大きく割合から乖離したものをリバランスするくらいでよいのではと思います。

(2)について

配当の再投資は行ったほうがいいです。

というより、お金に色はないので配当に限らず給与収入などすべて合わせて一定の自由資金が溜まり次第買付けを行う、というようなルールが合理的です。

もちろん、追加での投資は考えていないということであれば配当のみを再投資すればいいですが、あまり小さい額で買うと手数料負けする点に注意してください。

10万円くらいからの買付けであれば、平均的には大体1ヶ月の運用で元がとれるくらいの手数料で済みます。

つみたてNISAを活用しながらシーゲル流にしたい場合は、シーゲル流ポートフォリオの左半分(インデックス投資部分)をつみたてNISAと考えて、VTをつみたてNISAで置換するようなイメージでいいかと思います。

イーマクシススリム先進国を選ばれたのであれば(いい選択だと思います)、VWOを個別に買って少しだけ新興国にも投資してみるとか、あとはVYM、VDC、VHTなどを買い足していく感じでしょうか。

hiroakit さん

お忙しい中返信ありがとうございました。理解が深まりました。

“医者が進んで患者にプラシーボ薬を処方するようなもの”

残念ながら、効きもしない咳止めや胃薬を希望する患者も多いですし、処方してしまう医師も多いのが現状です。

不要な抗生剤や過剰な治療は時に有害ですらあるのですが、racionalでpracticalな数理的思考というのは多くの人には難しいようです。

そういう意味では一見もっともらしいドルコスト平均法は「念のための抗生剤」と同様で一種の”宗教”なのでしょうし、そういった認知の歪みは是正不能だと日々感じています。

また、hiroakit氏のレバレッジドポートフォリオのおかげで久々の債券投資を楽しませて頂いています。今後ともedgeの効いた投稿をよろしくお願いします。

Docさん

いつもありがとうございます。

当ブログの読者はお医者さんがなぜか多いので、ツイッターなどでもよく話をする機会があるのですが、エビデンスがほとんどないとされる漢方の是非を効いてみたところ皆さん否定的だったので、なぜそのようなものが認可されて処方されているのか不思議になりました。笑

優秀な方々が携わる世界においてもそんなものなのですから、一般の人を相手にする金融業界で奇怪な投資法が喧伝されているというのもある意味自然なことかもしれませんね。

ドルコスト平均法は、至って常識的なことを言うだけでもedgyな記事となりブロガーとしては美味しいネタであるといえます。

レバレッジPF、楽しんでいただいているようで何よりです!

最近の僕はモメンタムウォーカーを読んだ関係で定量的なモメンタム投資に興味を抱いているので、そういうネタも投下していければと思います。

これからもよろしくです。

回答していただきありごとうございます。

こんなに細かく回答していただけるとは感激です^ ^

VT部分を先進国にしてしまったことを後悔していたのですが柔軟にインデックス部分として考えればよかったんですね。

hiroakitさんのように論理的におすすめポートフォリオを提案しているブロガーの方はあまりいらっしゃらないのでこのようにまとめてあると非常にうれしいですね。若い頃に見たゲームの攻略ブログみたいです^^

僕はサッカーゲームとポケモンでしたがチーム編成と戦術に通ずるとこがあるような。楽しみながら自分のポートフォリオを組んでいきたいと思います。

これからもブログの更新楽しみにしてます。

クリスマス男さん

ポケモンは僕もガチ勢ですw

ポケモンのような世界は、レーティングというわかりやすい指標があるので実際に強い人の言うことが流通しますが、株式投資の場合は運用成績とかほとんど自己申告なので声の大きい人の言うことが流通し、平均的にネット等でみかけるレベルとしてはポケモンのほうが圧倒的に高いのが残念ですね。

ポケモンのパーティ編成も特定のパーティに強くなったり弱くなったり得意不得意がありつつも期待値として勝てるパーティを作ることが大事なゲームなので、似てるところがあると思います。

これからもよろしくお願いします。

FPの教科書では「株価は上下動をしながら推移するから、ドルコスト平均法が平均単価を下げるんだよ」と書かれていますが、必ず「毎月同じ株数買う場合と比べた場合」かつ「規則正しく上下動する超短期のグラフ」とともに現れるので、なんか前提が変だとは思っていました。

バイ、アンド、ホールド(フォアゲット)の精神で毎月一定額を買い付けしていますが「強制的に投資に資金を振り向ける」というのが意義ですよね。

当方、センチメンタルで豆腐メンタルな投資家なので、ロジカルな分析は刺激になります。

チャロさん

コメントありがとうございます。

僕もなぜかドルコスト平均法の説明において必ず上下するグラフが使われていることからの違和感から入りました。

ランダムウォークを仮定した場合、どう考えても論理的に投資効率をあげるようなフリーランチが存在するはずがないのは直感的にわかったし、ランダムウォークのグラフでも「上下してるようにみえる」ので単に間違ってるのではとずっと思ってましたが、実証的な論文を見つけてスッキリしたという感じです。

投資家は、というか僕も含めて人間はセンチメンタルな生き物ですけど、辛いときに頼るべきは宗教よりも科学であると僕は信じています。

株式投資は長期に分散したポートフォリオを維持していればかなりの確率でプラスのリターンになるのは歴史的にも理論的にも明らかですから、過去の最悪な時期にどれだけドローダウンがあったのかなどを知っておき、自分にとって適切なリスクをとることで対処可能な問題だと思います。

チャロさんのようにすでにバイアンドフォーゲットを実践されてる方にとっては釈迦に説法だと思いますが。

これからもよろしくです。

ご返信ありがとうございます。

本当に医療業界は不思議なことだらけです。笑

ちょうど僕もモメンタムウォーカー(タイトルはアレですが良い本ですよね)を読み終えて色々と思考実験をしていましたが、やはり売却時の課税や管理の手間がネックですね。。。

ある意味、通常のリバランスとは逆の事を行う投資法なので、データと理詰めでこれだけ説明されても何となく腑に落ちない点も引っかかります。

オプションのコール買いで応用することも考えましたが、、、めんどくさそうなのでやめました。

hiroakitさんの好きそうなテーマなので、ぜひモメンタム投資ネタの投下もお願いします。

Docさん

同感です。

ポートフォリオを大幅に期間によって入れ替える系の戦略は売却時の税金の先払いが最大のネックであり、相当大きくアウトパフォームしてくれないと厳しいなと思ってます。

モメンタムとリバランスの関係についても、僕も同じようなことを考えました。

過去1年の相場と次の1年の相場が相関するのだとすれば、リバランスなんてしないほうがいいような気がしますけど、実際にはリバランスで投資効率が改善したという研究結果が多かったはずです。

そのあたりのことも考えつつ、何か考えをまとめられたらと思ってます。

ふらっと目についたので、批判的なコメントをしてみますと

(理論的なのはさっぱりなので、過去に自分が”株”で計算してみた結果よりですが。)

ある程度中長期の投資を前提にして考えた場合、ざくっと下降相場あればドルコスト平均法、上昇相場であれば一括投資。が好ましいというのはまああれですが、

米国株のように右肩上がりで成長している場合、上がるのですから。

転じて日経平均で見たの場合、1989年のピーク以降長く見れば下降相場です。そのタイミングで有り金突っ込んでいたらアウトです。

上の表2のUKなんかはFTSEと置き換えて考えると、あれも2000年前後で頭打ちだった覚えがあります。1976年開始でなく、2000年開始でみるとあれ?という気はします。

とかいいながらも、勤務先の持株会業務をしていると、ドルコスト平均法のメリットを

何も見出せなくて勧誘資料作りで死にかけた覚えがあります。

(会社負担があり(高く株を買うから、利益が出ないので)税負担も少ない!と逃げるしか…)

この間の世間の株高の流れで3倍以上になっているため、年1回の一括投資と毎月の

給与での投資を比較した場合に7%くらい一括のほうが良い結果になりました。

最終的に、ドルコスト平均法はもともとの資本がなく、賞与などでもまとまった金額にならない

私みたいなワープアのためのもので、まとまったお金がない人間を市場参加させるためのものだと思います。

あとは、何も考えないで買う人のためのもの。銀行に貯金する感覚で、思考停止状態のまま買うためのものかと思います。

本来は指標などを見て納得できるタイミングで一括でつぎ込むべきだとは思います。ドルコスト平均法のメリットといえないメリットを認めてあげてください(笑

上下する図の批判もありますが、バブルピークから東日本までの上下しながら下がり続ける日経平均株価を例にしないだけ良心的だと思います。

匿名さん

ここで示しているのは、「いかなる場合にもDCAがLSIに勝つ」ということではなく、「歴史的に2/3以上の確率でDCAが勝ち、かつリターンあたりのリスクもまったく下げることがない」という事実のみです。

例えば日本のバブルのときはドルコスト平均法が良かったよねなんていうのは結果論に過ぎず、もしバブルを予見できる千里眼があるのであれば、日経平均を全力で売ることをオススメします。

大体の人は、「相場の予測は難しいから」ドルコスト平均法を採用しているはずでしたが、それを前提としたときにドルコスト平均法はどう考えても賢い投資法ではない、ということですね。

ドルコスト平均法のメリットとはいえないメリットを認めてあげて欲しいとのことですが、メリットがないのであればメリットはないと正しいことを伝えたほうがいいのではないですか?

「精神的なメリット」とかわけのわからないことを言って正しくもなんともない投資法を擁護するのは滑稽です。

世界ではそのような人々がむしろ多数派なのは知っていますが、ここは僕のブログですのでせめてそういった愚かさとは無縁でありたいですね。

>仮に1000万円を最初の年に順次ゆっくりと投下していったところで、次の年に1000万円分のリスクを負ってしまうことは変わらないので、

そうでしょうか?

分割して積み立てた場合、取得単価はその期間で均されます。

直線的に伸び、ストンと落ちる「/│」のようなグラフの場合、取得単価は一括の半分になります。リスクは抑えられると思いますが。

直線的に伸びてストンと落ちた場合、取得単価は最初に一括で買ったときのほうが安いのでは?

という根本的なツッコミもありますが、

取得単価を下げればリスクは下がるんだ論法みたいなのを信じている方は、

例えば

「100円で買った銘柄が50円まで落ちてしまった時に、同量の株を買い付ければ平均取得単価は75円になりますが、それによってリスクは下がるのか」

を考えてみてください。

以降の株価の変動による影響が倍になっているだけであって、リスクは上がってますよね。

過去に損をだした分を買い増しして薄めることによって誤魔化すことはできますが、それは実質的になんの解決にもなってませんね。