Contents

バンガード VTとは

FTSEグローバル・オールキャップ・インデックスのパフォーマンスへの連動を目指した、世界全体への分散投資に最適なETFです。

低コストでインデックスへの追従を実現した、パッシブ投資向けのETFです。

国別構成比率

米国53.3%、日本8.0%、英国6.0%、カナダ3.2%、フランス2.9%以下、続きます。

上位はほとんど先進国ですが、新興国としては9位に中国がランクインしてますね。

最新の海外のバンガードのウェブサイトによれば、北米55%、先進国36%、新興国9%くらいの比率です。

ボラティリティの高い新興国株の比重が低く抑えられていて、バランスが取れている印象があります。

保有上位銘柄

AAPL(アップル)1.6%、MSFT(マイクロソフト)1.1%、GOOG(アルファベット)1.1%、XOM(エクソン・モービル)0.7%、JNJ(ジョンソン&ジョンソン)0.7%(同率多数)と続きます。

トップ10の企業は全てアメリカの企業です。

歴史的にリターンの良かったアメリカ市場を中心に、時価総額加重で各国の株を分散して買えるので、これ1本買うだけでも合理的なポートフォリオを築くことができます。

構成銘柄数は圧巻の7774社です。

経費率

経費率は0.11%です。バンガード社のVTIなどと比べれば多少高いですが、世界の株を丸ごと買えてこの安さなのには驚愕ですね。

参考までに、VTIの経費率は0.04%、VEAは0.07%、VWOが0.14%となっています。

海外ETFの基本定理

VTのアメリカ、一部のアジア+欧州先進国、新興国の比率を自分で調整したいという人は、VTではなくてVTI(アメリカ)、VEA(アメリカを除く先進国)、VWO(新興国)に分けて購入するのもおすすめです。

VT = VTI + VEA + VWO

これを海外ETFの基本定理といいます(僕がそう呼んでいるだけです)。

海外ETF初心者の方は、はじめはETFの記号を覚えるのが大変だと思いますが、これらのETFはとてもメジャーなものなので、覚えておくといいと思います。

iPhoneの株価アプリにVTI、VEA、VWOを並べて表示させておくだけでも、世界の株価の推移をなんとなく掴むことができます。

過去の実績

VTというETFが生まれたのは2008/6/24です。その数ヶ月後の9/15がリーマンショックだったので、ギリギリ暴落前からのデータが取れます。

設定来のリターンは年5.35%とあまり奮っていません。というのも、アメリカが順調に成長している一方でここ10年は新興国、日本、欧州などの株価が低迷しているからです。

次のグラフは、世界分散投資のVT、アメリカを代表するVTI、欧州を代表するVEA、新興国を代表するVWOの比較データです(配当除く)。

成績の良い順にVTI、VT、VEA、VWOとなっています。ちなみに10年間の配当込み年リターンは、VWOが2.18%、VEAが1.99%なのでVWOが少しリードしてることになりますね。

VTの良い点は、このように地域によってリターンが開きがあったときでも安定したリターンをもたらしてくれる点です。

リーマンショック時の最大下落幅(リーマンショック前日の2008/9/14から起算)はおよそ-46%でした。

当サイトのVT評価

総合評価

| 期待リターン | ★★★☆☆ |

|---|---|

| リスクの低さ | ★★★★☆ |

| 経費コスト | ★★★★☆ |

| 将来予測 | ★★★☆☆ |

| おすすめ度 | ★★★★☆ |

評価理由

VTというETFは、良くも悪くも世界全体の平均点を取りにいくためのETFです。

世界の資本主義というシステム自体への投資といってもいいでしょう。

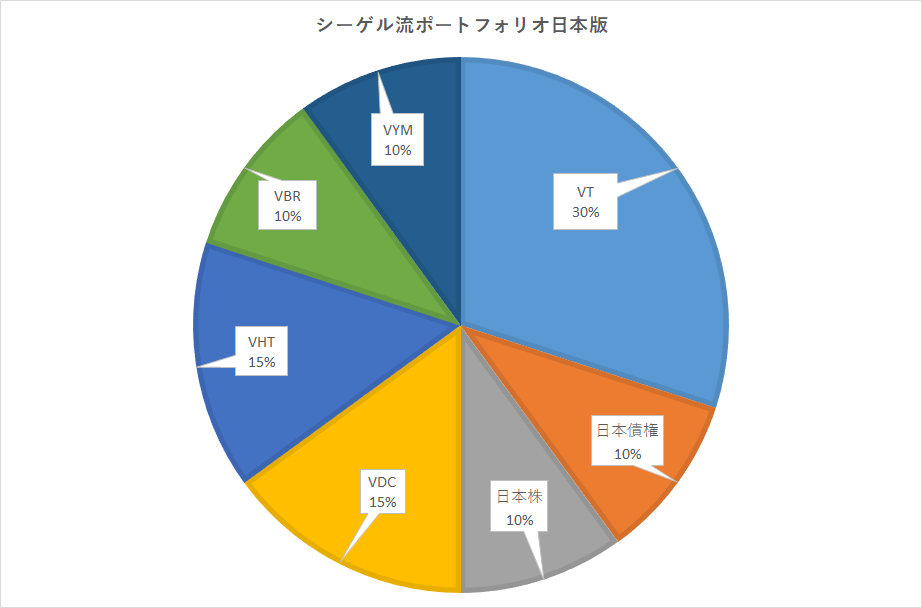

当サイトのポートフォリオにおいても、30%の比率で世界全体へのインデックス投資を担う役割として組み入れています。

国際分散投資について

米株投資家のブロガーの間では過小評価されている向きもあるようですが、シーゲル教授も、著書の中で40%ほどは海外に本拠を置く企業に投資せよと強調してる通り、国際分散投資は重要です。

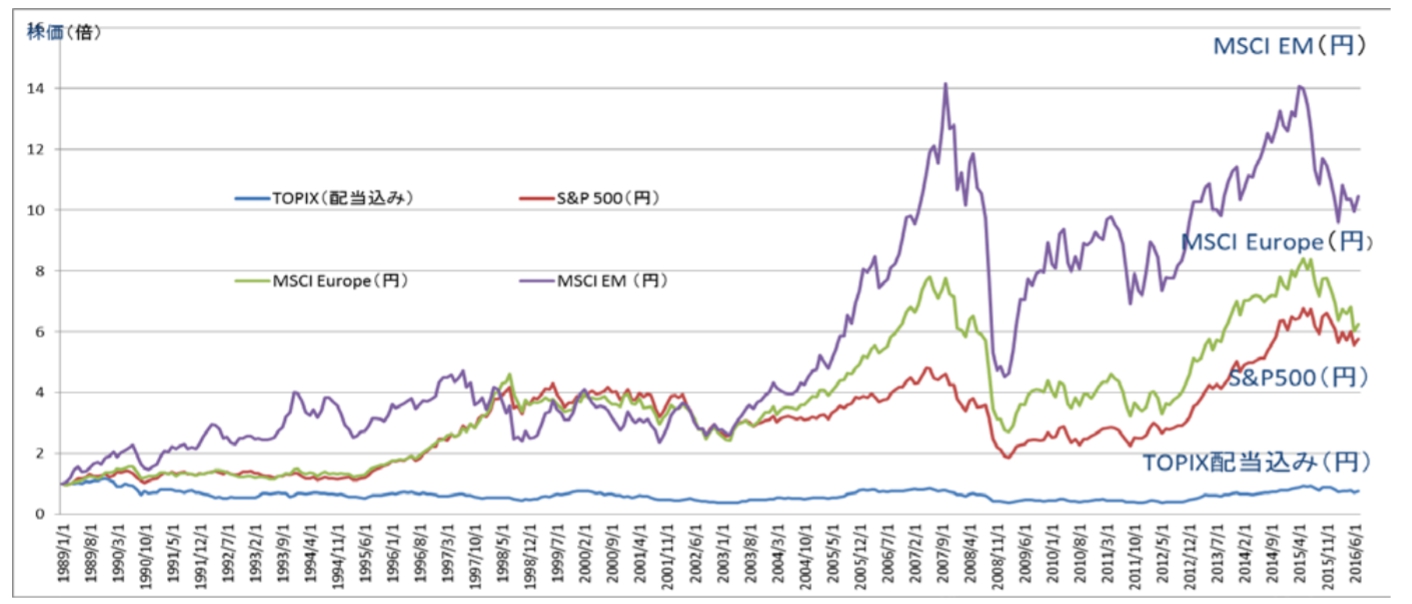

先ほどの過去10年のグラフを見ても分かる通り、ここ数年は新興国や欧州の不振が続いていたためそれが判断材料となっている方も多いように思いますが、それはあまりに近視眼的といえます。

例えば、ここ30年のリターンの比較としてはこのような資料があります。

Factsetよりありがとう投信作成

このように、新興国のインデックスは1989年からのデータではアメリカの株のリターンを大幅に超えているのです。グラフというのはどこを切り取るかでまるで印象が変わります。

国産分散投資によるリスク軽減というのは、国単位での暴落リスクを抑えるという意味でも大事ですが、平均して安定したリターンを投資家にもたらすという意味でも大事です。今後、アメリカという国が10年単位での長期不況に突入しないとは言い切れません。アメリカにも1965年頃からは非常に長い不況に苦しんだ歴史があります。

各国の相関係数は年々高くなってきているものの、1に達しない限りは分散しておいたほうがリスクは減るというのもポイントです。

再度、シーゲル教授の言葉を引用しましょう。

意外に思う投資家がいるかもしれないが、外国株にまで投資対象を広げる理由は、外国株の利回りがよいからというわけではない。国際的に投資すべき理由はポートフォリオの分散化によってリスクを軽減できることである。期待を1つの銘柄や1つのセクターに集中させるのは、よい投資方針ではない。(一部中略)

ジェレミー・シーゲル 『株式投資第四版より』

そして、下図のように、実際は10年単位においても国単位の利回りにはかなりバラツキがあります。

過去の各国利回り

| 1970-1979 | 1980-1989 | 1990-1999 | 2000-2006 | |

|---|---|---|---|---|

| 米国 | 4.61% | 17.13% | 19.01% | 2.45% |

| 欧州 | 8.57% | 18.49% | 14.50% | 7.34% |

| 日本 | 17.37% | 28.66% | -0.69% | 4.28% |

1980年台を除いて、好況下にあった国というのは時期によって違っていたことがわかります。

どの時期に投資をしていた人も、適切な国際分散ポートフォリオを持っていた人は安定した成績を残すことができたのです。

将来への展望

先進国はこの先、高齢化社会に悩まされる運命にあります。

日本はその筆頭ですが、1960年台の欧州では平均2.5人だった出生率がスペイン、イタリア、ギリシャなどでは出生率は1.1~1.3人まで低下するなど、ほとんど先進国全体がこの傾向です。

一方、新興国ではこれからまだまだ人口が拡大していく見通しがあり、それに伴って市場規模も増えていくと予想されています。

中国とインドはその筆頭ですが、ブラジルやロシアでも市場の拡大が予測されており、ゴールドマン・サックスによるとブラジルが有望視されています。

新興国は市場の拡大速度もはやい反面、通貨のインフレリスクや暴落時の下落幅なども大きく、リスクが大きく伴うためにどれだけの比率でポートフォリオに組み込むのかが難しいところですが、例えばVTのみのポートフォリオにするだけでもバランスの取れた配分比率になるのが魅力的です。

決まった比率でリバランスされるわけではなく時価総額ベースなので、新興国の発展により市場規模のバランスが変わっていくにしたがって、VTの組み込み比率も自動的に変化していくことになるからです。

迷ったらVTを1本を買っておくだけでも、十分に低コストかつバランスの取れたポートフォリオに仕上がるでしょう。

最近話題のAIによる運用を実現したウェルスナビのようなサービスでも、VTI+VEA+VWOのスキームが採用されていますが、このことからも国際分散投資にバンガードの各種ETFを使うことが業界で高く評価されていることがわかりますね。

VTは、投資初心者から上級者まで誰にでもオススメできる、低いコストで世界分散投資をパッケージ提供してくれる素晴らしいETFです。

少なくとも、素人の直感を根拠にしたような個別株が詰め込められたポートフォリオよりも断然合理的ではないでしょうか。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

hiroさん。はじめましてこんにちわ。VTの3倍みたいなものが欲しくて悩んでいます。もしよろしければ、似たような感じにする商品の組み合わせと比率があれば教えていただけませんか?お返事はいつでも構いませんのでよろしくお願いします。

Twitterで返事したので省略!