バンガード VOOとは

S&P500指数への連動を目指した、米国大型株への分散投資に最適なETFです。

低コストでインデックスへの追従を実現した、パッシブ投資向けのETFです。

保有上位銘柄

Apple 3.6%、Alphabet 2.6%、Microsoft 2.6%、Amazon.com 1.8%、Facebook 1.7%と続きます。

さすがアメリカの上位企業はITだらけです。似たようなETFで、小型株を含めてアメリカ市場全体に投資するVTIは構成セクタートップが金融ですが、VOOではITセクターが第1位(22.3%)となっています。続いて金融、ヘルスケアが同じ比率で14.5%といったところです。

経費率

0.04%と、最安レベルです。驚安の殿堂、バンガード。

どのETFにもリターンには幅がありますが、経費率の低さは常に一定の割合で結果として響いてきます。

経費率の安さはVOOを選ぶ上で最大のメリットのうちの一つです。

VOO、VTI、IVVの比較

よく似ているETFとして、同じバンガード社からは、大型株だけではなく小型株までを網羅したVTIがあります。

VOOはVTIと比べて、大型株のみで構成されており、IT比率が高いという特徴があります。

ブラックロック社からは、同じくS&P500指数を連動指標としたIVVが販売されています。

経費率は全てのETFで0.04%と、差がありません。

VOOとIVVでは、追従するインデックスがS&P500となっているので大型株が中心となっていますが、VTIは中、小型株まで幅広く分散されている点が最大の違いです。

| 年 | VOO | VTI | IVV |

|---|---|---|---|

| 2012 | 16.00% | 16.45% | 16.06% |

| 2013 | 32.39% | 33.45% | 32.30% |

| 2014 | 13.55% | 12.54% | 13.56% |

| 2015 | 1.31% | 0.36% | 1.30% |

| 2016 | 12.17% | 12.83% | 12.16% |

| 5年年率 | 15.19% | 15.15% | 15.17% |

VOO、VTI、IVVの過去5年リターンの比較です。

見ればわかる通り、ほとんど差がないのでどれを選んでもいいですが、あえてオススメをするなら、VTIを推します。

VOO、IVVには小型株が含まれませんが、VTIは小型株が含まれている分、高いリターンが期待できるためです。

過去の実績

VOOの設定日は2010年9月7日です。

ここ5年のリターンは15.19%と米経済の好調ぶりが伺えます。

ここでは、2012年からのデータで、アメリカ(VOO)、北米を除いた先進国(VEA)、新興国(VWO)の各年の騰落率を比較してみます。

| 年 | VOO | VEA | VWO |

|---|---|---|---|

| 2012 | 16.00% | 18.56% | 19.20% |

| 2013 | 32.39% | 21.83% | -4.92% |

| 2014 | 13.55% | -5.98% | -0.07% |

| 2015 | 1.31% | -0.38% | -15.81% |

| 2016 | 12.17% | 2.67% | 12.21% |

| 5年年率 | 15.19% | 8.93% | 4.39% |

2015年には中国の株価が大幅な下落を経験しましたが、アメリカ株はその年もプラスのリターンを維持し、ここ5年は一貫して高いリターンを記録しています。

このことは現在のアメリカ株の割高感にもつながっており、積極的に買いにくい状況にはなっていますね。

僕のポートフォリオの主役はもちろんアメリカ株ですが、現在はVWOを少し多めに保有するようにしています。

リーマンショック時の最大下落幅(リーマンショック前日の2008/9/14から起算)はおよそ-46%でした。

当サイトのVOO評価

総合評価

| 期待リターン | ★★★☆☆ |

|---|---|

| リスクの低さ | ★★★☆☆ |

| 経費コスト | ★★★★★ |

| 将来予測 | ★★★☆☆ |

| おすすめ度 | ★★★☆☆ |

評価理由

VOOというETFは、良くも悪くも平均点を取りにいくためのETFです。

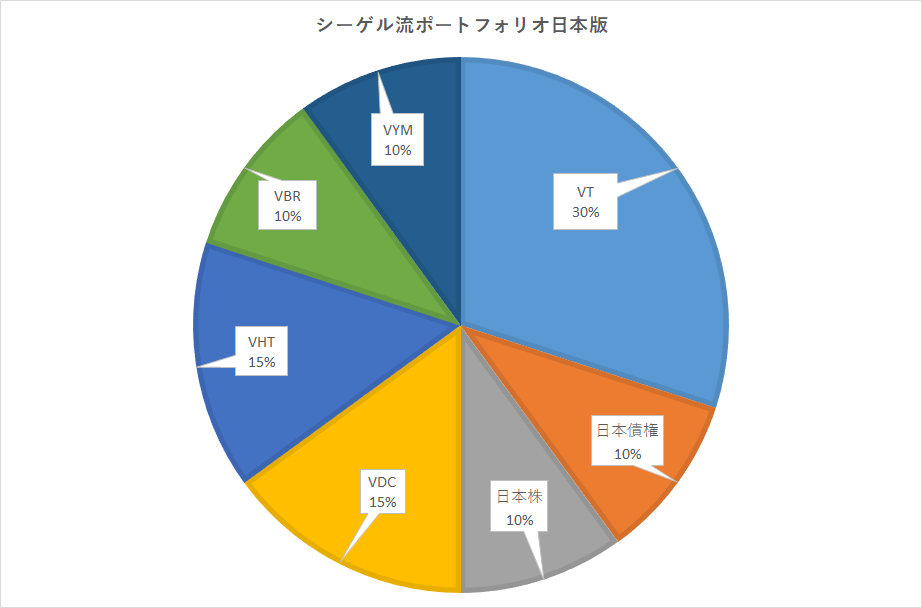

当サイトでは、シーゲル教授の理論を参照して、ポートフォリオの半分では国際分散投資を、残りの半分ではより高リターンの取れるセクターや割安株などを積極的に狙いうちにしていく方針ですので、その意味では買う必然性が低めのETFといえます。

ただ一つお断りしておきたいのは、アメリカ市場において平均点を狙いにいく戦略というのは、決して悪いものではありません。

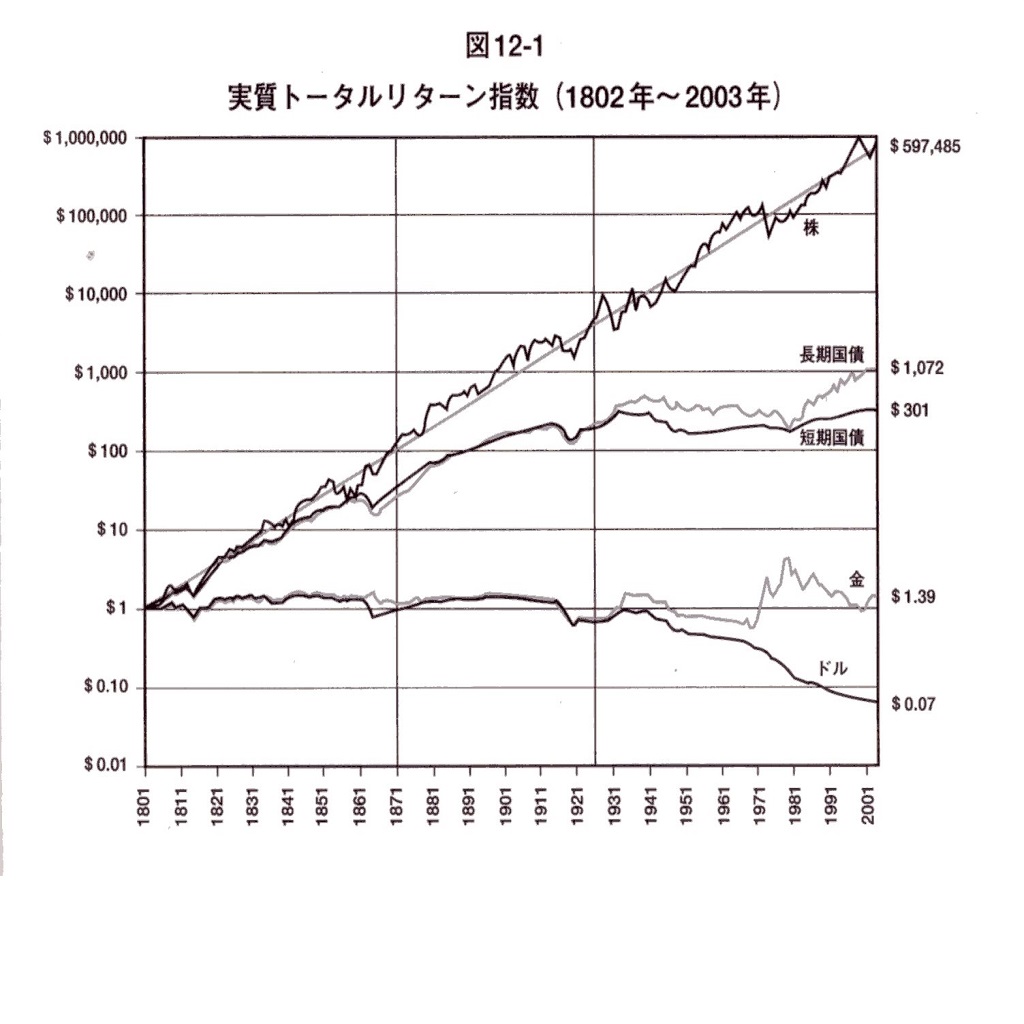

何度でもお見せしたいグラフですが、

この通り、アメリカの平均点は、200年に渡って上昇を続けてきたのです。

投資対象というのは、過去数年のリターンを見て高いものを選べば良いというわけではありません。

株式市場というのは、分散が高いため数年のリターンからだけではその投資対象の潜在的な価値は全く測れないのです。

しかし、2度の世界大戦をも内包した200年もの歳月を常に一定の速度で上昇してきたということは、統計的な観点からも、その背後に構造的な要因があるとみるべきです。

超長期に渡るアメリカ市場の平均リターンは年およそ6.6%(インフレ調整後)でした。

年平均、インフレ補正を入れた上で6.6%の年利というのは長期運用を考えれば十分な数字であり、平均的な日本人が定年を迎えるまでにきちんと積立投資をしておけば、一般的にお金持ちと呼ばれる水準には十分到達できます。

ただし、VTIとの比較の章でも記述した通り、僕はどちらかといえばVOOよりもVTIが好きです。

その理由は、

- インデックス投資は市場全体の平均を買うのが良いと考えている

- 小型株は一般にリスクが高い分、リターンも高いとされている

この2点になります。

将来への展望

アメリカという国も、日本ほどではないにしろ、近い将来に高齢化社会という問題に直面します。

シーゲル教授も、世界の市場の中心はアメリカから中国、インドなどのアジアへと移行していく旨を予測しています。

高齢化社会の一つの問題点は、老人を対象とした医療費です。

現在はトランプ大統領の元で、オバマケアと呼ばれる全オバマ大統領が断行した医療制度改革案の見直しをしていますが、難航しています。

アメリカという国は、そもそも原点として理念に自由を掲げている国なので、自己責任論のリバタリアニズム的な言説が強く、一律の健康保険のようなシステムへの抵抗感が強いところに特徴があります。

国民皆保険制度を有する僕たちからすると、健康まで自己責任というのは受け入れがたい考え方であるような気もしますが、こうしたところに彼らの強さがあるともいえるのです。

他の不安要素としては、トランプ大統領の保護主義的な経済政策もありますが、こちらはあまり心配していません。これまでもグローバル経済を引っ張ってきたのはアメリカでしたし、アメリカに自由の理念がある限り、こういった方向性は長続きしないでしょう。

僕はもともとITエンジニアだったので、ある程度IT業界の内情なども知っています。ガソリン車から電気自動車への移行などますますハードよりもソフトが大事となりつつある経済界において、中国のIT業界の発達ぶりも目を見張るものがありますが、やはりアメリカのソフトウェア業界の競争力はダントツです。

iTunesやVISAなどの決済システム、Youtubeなどの継続的に儲けるためのプラットフォームをいち早く構築する能力にも長けていて、さすが合理主義の国といったところです。

新興国の台頭により相対的にはアメリカ市場は縮小していくことは予測されますが、まだまだ一流の成長力を持った市場だと僕は考えています。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。