当サイトの推奨しているポートフォリオにおいては、エネルギーセクターを保有対象から外してきました。

これはシェール革命などによる原油価格の下落により、エネルギーセクターがここ10年のリターンにおいて低調だったのが理由です。

これが一時的な現象であるなら、むしろエネルギーセクターは割安とみて買いに入ることもできそうですが、産業構造的な問題は長引く可能性もあるため、リスキーとみて買いを控えることを推奨していました。

ところが、先日の米投資情報サイト、MarketWatchにして面白い見解が紹介されていたので記事として取り上げてみます。

「今がXOM、CXV株を買うのに最適なタイミングとなり得る」と題された元ネタの記事はこちら。

エクソンモービル(XOM)、シェブロン(CXV)について

エクソンモービル、シェブロンは両者とも巨大なアメリカの原油企業です。

両者の時価総額を足し合わせると、なんとS&Pのエネルギーセクターにおいて、44%もの占有率を誇ります。

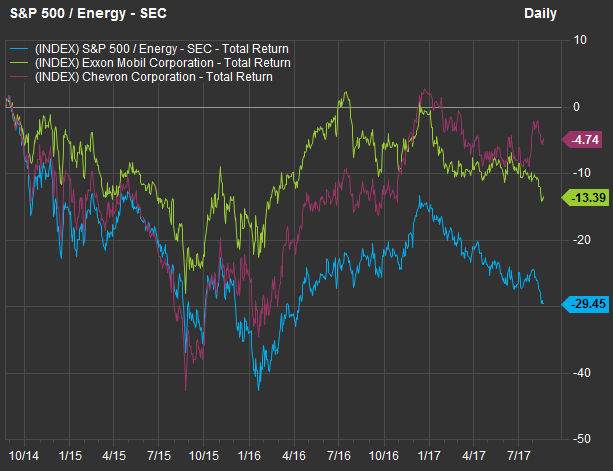

下図はここ3年間のXOM、CXV、S&Pエネルギーセクターの推移の比較です。

全体的にエネルギーセクターが低調な中でも、XOMとCXVはS&Pエネルギーセクターをアウトパフォームしてることがわかります。

これは配当による下支えが大きいでしょう。

XOMとCXVは株価が下落して相対的に割安となった結果、なんと両者共に前回の配当は4%の利回りに達しています。

アメリカの企業の魅力の一つは、株主貢献を第一として考えるため安易な減配はせずに、増配をできるだけ続けようとする傾向があるため、下落時にもそれが下支えの要因となりやすい点です。

XOM、CXVの未来

FBB Capital PartnersのMike Bailey氏は、顧客にたいして積極的にシェブロン株を勧めているといいます。

企業を計るものさしの一つは、株価あたりのフリーキャッシュフローです。

フリーキャッシュフローとは、営業利益に減価償却費を足した額から、設備投資や運転費用を引いた金額、つまり投資家に配分できるキャッシュの源泉といえます。この株価あたりフリーキャッシュフローを比較すると、シェブロンは配当が$4.32あるのに対してフリーキャッシュフローが$1.85、エクソンモービルは配当が$3.08に対してフリーキャッシュフローが$3.42と、エクソンモービルのほうが良い数字に見えます。

しかし、大事なのはより長期的な視点です。

シェブロンは莫大な設備投資に終わりが見え始め、これからキャッシュフローに余裕が見えてきそうな一方で、エクソンモービルは現在が定常的な状態です。

また、原油市場全体においても明るい兆しが見えています。

国内の「低いところにぶら下がった果物」、つまり安いコストで取れるシェールオイルは大方取り尽くされつつあり、これからのシェールオイル採掘には高いコストが伴うようになるでしょう。

原油価格が$20ドル台まで落ちるような可能性や、XOMやCXVが減配を実施するような可能性は低いと見ています。

この見解がただしいのであれば、XOMやCXVは絶好の投資先ということができます。

配当が4%にも達しているというのは、投資先としてのリスクも低めであるということができるでしょう。

シーゲル教授の言うところの黄金銘柄としての要件も満たしている、長期投資に優れた銘柄といえます。

当サイトでは、基本的に個別株への投資は推奨していませんが、自分である程度分散したポートフォリオを組める人にとっては、この2社は選択肢となり得ると思います。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

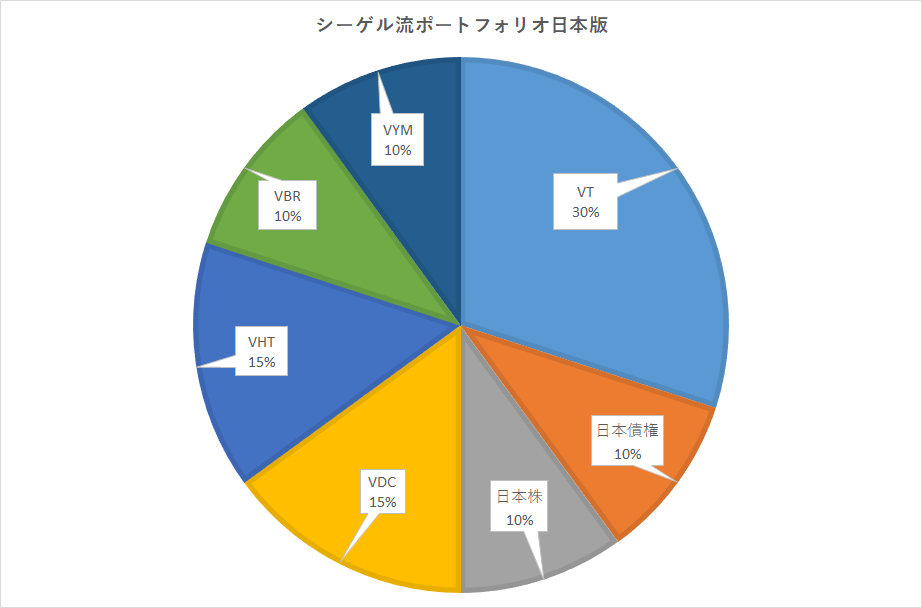

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。