論理的に物事を考えるには、2通りの方法があります。

普遍的な理論から個別的な結論を導き出す演繹、個別的な事例からより普遍的な理論を導き出す帰納です。

これだけだと難しい言葉なので具体的に説明すると、

過去50年リターンが高かった株には生活必需品セクターのものが多かったから、生活必需品セクターは普遍的にリターンが高いはずだ!というのは帰納です。

より個別的(過去50年)な事象から普遍的(常に成立する)な理論を作りそうというわけですが、このような推論は常に正しいわけではなく、あくまで統計的な知見を利用した蓋然的な結論しか出すことができません。

逆に、演繹では普遍的な理論を元にしてより個別的な結論を導き出すので、生活費需品セクターの普遍的なリターンが高いことを前提に様々な計算をすれば最適なポートフォリオはこのように導き出すことができる、というようなイメージでしょうか。

演繹の特徴は、前提が正しければ絶対に結論も正しい論理的推論方法であるのが特徴ですが、前提がそもそも間違っていた場合は意味のない推論となってしまいます。

債券の低リスク性について

さて、僕たちは観察的(帰納的)に、債券のリスクは株式よりも低いということを知っています。

BNDのような債券ETFのリスク(標準偏差)はほとんど常にVTIのような株式ETFよりも低くなっているため、なんとなく債券はローリスクだということを知っている人が多いと思いますが、このような観察から得られる知見というのは帰納であるがゆえに、将来への確信を得ることができません。

本当に債券の低リスク性というのはこの先も持続するのでしょうか?

いつの日か、株式と立場が入れ替わったかのように市場において上下運動を繰り返すような日がやってくるのでしょうか?

最近僕が提唱した可変レバレッジド・ポートフォリオにおいては、これまでのポートフォリオよりも債券の比率が高くなっており、このあたりを心配される方も多いのではないかと思います。

そこで、債券がなぜ低リスクなのかを理論的(演繹的)に考えることで、その低リスク性が持続的でありえるのかどうか考えていきたいと思います。

株価の決まる原理とは

当サイトでこれまでに何度も出てきた理論ですが、今回もこれを使います。

株の理論価値 = 将来に配当される配当金の合計を現在価値で割り引いたもの

この考え方は、株価の理論価値以外でもあらゆる購買行動に応用することができます。

例えば僕たちがモノを買う時というのは、そのモノから得られる将来の効用の合計がその価格を上回ると思うときですよね。

不確実な未来

株価と債券の一番の違いは、元本の戻ってくる償還期限が設定されているかどうかです。

未来というのは常に不確実であるため、償還期限が長くなればなるほどそのリスクは大きくなります。

短い釣り竿と長い釣り竿を想像してください。

短い釣り竿は比較的安定していて手元を動かしてもそれほど竿の先がブレませんが、釣り竿が長くなればなるほど手元を少し動かすだけで竿の先端の動きも大きくなります。

この意味では、株式というのは長さという概念すら存在しない、無限に続く釣り竿(もちろん現実的にはいつか終わるわけですが)なんですね。

株価は将来の配当が織り込まれた価格で売買されているので、ある企業の業績が悪化すると、それがその企業の未来における業績の予測にまで波及していくため、期待される未来の配当の合計が大幅に減少して一気に価格が下落します。

それに対して、例えば短期国債などのETFはほとんど短い棒のような存在であり、暴落するような可能性は極めて低く安定性が高いといえます。

なぜなら、その価格には数年の短い未来しか織り込まれておらず、元本が戻ってくるのはすぐそこの未来なんですから。

債券は債券でも、長期国債など償還期限が長いものについては、金利などの影響を受けやすく価格が不安定となる傾向があります。

特に超長期国債ファンドに関しては、株式と同等かそれ以上にリスクの高かった時期もありました。

短期国債ファンドや中長期債券ファンドのメリット

こんなことを考えていると、短期国債ファンド(BSVなど)や優良中長期債券を集めたファンド(BND)などの、「短い棒」でポートフォリオを大部分を固めておき、残りの一部で極端にリスクの高い商品を採用してリターンを高めていくというスタイルにもやはり一定の合理性があるように感じられます。

中くらいのリスクのある商品がたまたま同時に暴落をするということは割とありえますが、短い未来を集めた商品が暴落するということは原理的にも考えにくいからです。

株式における「ディフェンシブ銘柄」というようなものは環境が変わってしまえば実は一気に暴落をしてしまうようなリスクがあると僕は認識していますし、その意味ではあまり普遍的で永続性の高い傾向であるとは考えていません(ただし、それが突然終わるよりは継続する可能性が高いと考えるので有望な投資先であるという判断自体は変わりませんが)。

万が一の事態にも必ず一定額が手元に残るように、BNDなどの優良債券ETFによって一定の割合を保全しておくポートフォリオは、ポートフォリオ全体でバランスよくリスクを取っていくようなポートフォリオよりも実は想定外の破壊的なリスクに対しても強いのでは、という気がしてるんですよね。

もちろん、株式には平均回帰性があり長期における保有リスクはそれほど高くないのだから株式比率を高めておけばいいのだというのにも一理あるわけですけども。

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて

初心者向けまとめ記事 はじめての株を買うまでに必要な知識のすべて つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫!

つみたてNISAのおすすめ投資信託決定版。初心者もこれだけで大丈夫! 老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説!

老後のための資産運用はiDecoで。おすすめ商品や配分まで徹底解説! 米国ETFランキング まとめ記事

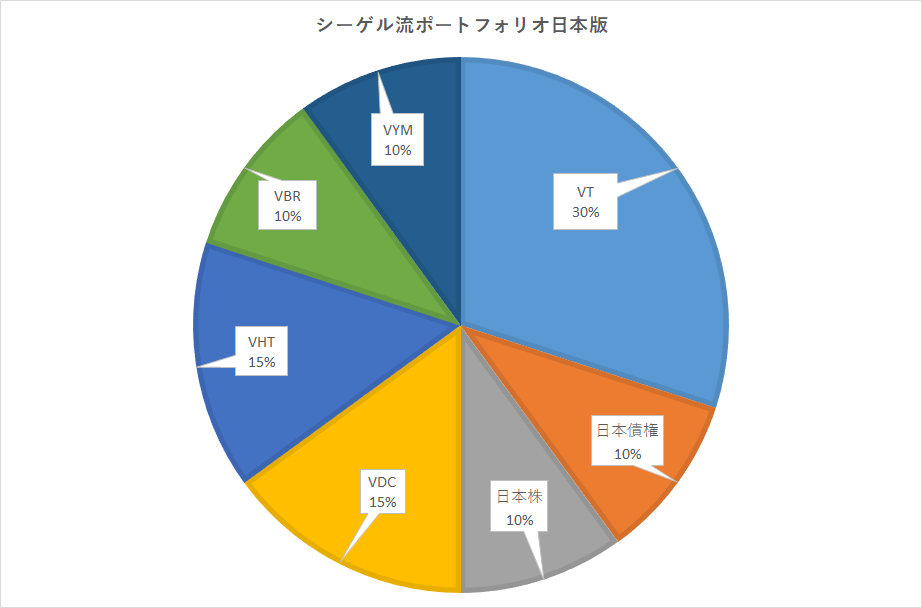

米国ETFランキング まとめ記事 シーゲル流、日本人向けポートフォリオ

シーゲル流、日本人向けポートフォリオ 2019年買うべき銘柄──ロコ20種2019年版

2019年買うべき銘柄──ロコ20種2019年版 絶対読んでおきたい株式投資本!難易度別おすすめ書籍集

絶対読んでおきたい株式投資本!難易度別おすすめ書籍集 運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

運用口座は為替手数料を割引できるSBI銀行一択。口座開設はこちら

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編>

もっとも安全な資産運用方法とは?パーマネント・ポートフォリオ<前編> ROKOHOUSE式 可変レバレッジド・ポートフォリオ

ROKOHOUSE式 可変レバレッジド・ポートフォリオ ドルコスト平均法という残念な宗教

ドルコスト平均法という残念な宗教 リスクと複利の関係についての解説<前編>

リスクと複利の関係についての解説<前編> リスクと複利の関係についての解説<後編>

リスクと複利の関係についての解説<後編> デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ

デブは全員読むこと!デブは全員読むこと!科学的かつ健康的なダイエット法まとめ 投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

投資初心者にオススメ!のウェルスナビとは?おすすめの設定も教えます。

お気軽にコメントをどうぞ。※管理人からのレスは期待しないでください。